不動産事業者様へ【無料掲載募集!】

不動産事業者様へ【無料掲載募集!】

● どの銀行口座からでも引き落とし可能!

● 事前審査は最短30分で審査完了!

| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |

2019年現在はマイナス金利政策の影響もあって住宅ローンが超低金利で借りやすくなっています。

しかし、今後オリンピックが終わった辺りで金利が再び上昇するのでは?とも言われています。

ここからは、住宅ローン金利のこれまでの推移の様子と今後オリンピックまで、オリンピック以降の金利の見通しを詳しく解説していきます。

→おすすめの人気住宅ローン比較ランキング!金利・手数料・団信や口コミ・評判を徹底比較【2024年最新】| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |

前提として、住宅ローンの金利は全期間固定型・固定金利選択型・変動金利型の3種類があります。

| 金利タイプ | メリット | デメリット |

|---|---|---|

| 全期間固定型 | 返済計画が立てやすく、金利上昇リスクを抑えられる | 変動金利よりも高金利からスタートしやすい |

| 固定金利選択型 | 金利タイプを選択しやすく、融通が利く | 金利変更の条件が複雑になりやすい |

| 変動金利型 | 低金利の状況下だと利息が最もお得 | 将来的に金利が上昇するリスクがある |

住宅ローンの金利推移をチェックする前に、まずはそれぞれの金利タイプの違いを確認しましょう。

全期間固定型は、融資のスタートから返済完了まで一定の金利を保ち続ける仕組みです。

毎月の返済額も固定されるので、返済プランが立てやすくなります。

将来的に金利が上昇するリスクもないので、精神的にも安心して返済を続けられます。

ただ、全期間固定金利型は、最初は変動金利よりも高金利になりやすいので、支払利息が多くなります。

変動金利が低金利のまま何十年も推移したら、全期間固定金利は返済額が高くなり損をしてしまいます。

融資を受けた当初は固定金利に設定され、一定期間を過ぎたら固定金利か変動金利か選べるタイプです。

タイミングよく金利を変更することで、どちらの金利タイプの良さも享受できるというメリットがあります。

ただ、どちらにせよどの金利タイプがお得か判断するのは難しく、一旦変更した金利を再変更する際は条件が複雑になることもあるので注意が必要です。

変動金利型は、各金融機関が短期プライムレートに連動する独自基準によって金利を決めていきます。

金利の見直しは年2回おこなわれますが、5年間は急激な金利変動があったとしても金利が変更されません。(5年ルール)

また、金利が見直される場合も返済額は変更前の1.25倍以内に収められるルールになります。(1.25倍ルール)

変動金利はその名の通り、金利の推移によって変動するタイプの住宅ローンですが、上記のような安全措置が取られている以上、急激な返済負担増に見舞われるリスクは低いです。

ただ、やはり理論上、変動金利は固定金利を追い抜くリスクがあること、数十年という長い返済期間をいつ金利が上昇するかビクビクしながら過ごさなければいけないことなどを考えると、固定金利のほうが良いと思う方は一定数います。

2021年から2031年までの住宅ローン金利は、どのように推移するのでしょうか?

結論から言うと、2021年以降に住宅ローン金利の上昇推移はあっても、高金利時代に突入する可能性は低いと考えられます。

これは、今後の日本社会の2つの変化予測が大きく関係しています。

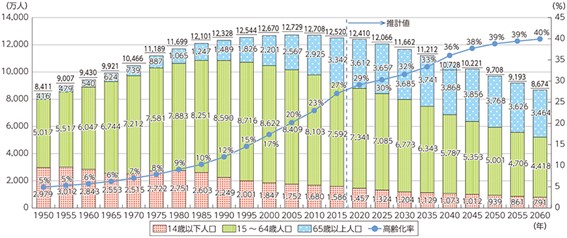

日本の少子高齢化は2020年代に本格化すると言われており、2025年には10人に1人が認知症患者になるとも予想されています。

出典:総務省「我が国の人口の推移」

労働者人口が減り、経済が縮小していくと当然ながら住宅ローンを借りる人の数は減っていきます。

住宅ローンの基本原理を考えれば、需要が高まると金利が高くなり、借りる人がいなければ金利が低くなる訳ですから、今後金利が上がる見込みは少なくなります。

次に、日本の借金の大半を占めるといわれる国債の存在も金利上昇に拍車をかける大きな要因と考えられます。

出典:総務省「財政に関する資料」

公債残高は累増の一途をたどり、令和2年度末の普通国債残高は932兆円に上ると見込まれています。

国は国債を返済するために予算を組み、返済を進めています。

国債にも利息がかかるので、日本の政策金利が上昇したら財政に大きな打撃を受けてしまいます。

2010年代の景気回復は、国債の利息が減ったことで財源を他に回せる余裕が生まれたことも一因と言われています。

景気が回復したタイミングで金利も上昇すれば問題は生まれいくいですが、少子高齢化で需要創出が難しい中で景気の上昇も容易ではなく、結果的に今後も低金利推移が続くのではないかと思われます。

これが今後も低金利が続くと予想でいる背景ですが、変動金利か固定金利かによっても推移は変わってきます。

ここからは、金利動向をタイプ別に予測していきます。

2024年現在も短期金利は変化していないことから、すぐに上昇推移へ転じるリスクは低いと考えられます。

コロナ禍による経済の鈍化・下落の恐れもあって現在の低金利を維持する政府の動きも後押しをしています。

2022年~2023年までは現在の金利を維持するのではないかと予測できます。

ただ、現在の金利は下げ止まりと言われており、各銀行も金利競争に追いつこうと値下げをしている分、今の金利をより長期間維持しようとするとほころびが出る可能性が高いです。

少なくとも2024年以降は変動金利が上昇推移に転じるでしょう。

固定金利は日銀が長期金利を0.25まで上昇することを容認しており、2020年~2024年には前月より固定金利が上昇しているケースもあります。

ただ、金利の上昇幅で見ると微々たる範囲であり、固定金利は今後10年もほぼ横ばいに推移すると考えられます。

今後、住宅ローン金利が上がるとすれば、まず固定金利が上がると考えられます。

これは、金利と債券価格の関係が影響しています。

固定金利(長期金利)の方が債券価格影響を受けやすいため、金利が上昇すると変動金利(短期金利)を優先的に売ってしまおうという働きが生まれます。

つまり、住宅ローンの金利は、今後10年で以下のようになると考えて良いでしょう。

この流れを考えると、低金利の今に変動金利を借りてしまうのは、上昇のリスクを考えると危険です。

最初のうちは変動金利が良いものの、そのうち金利上昇前に借りた固定金利ローンを追い抜いてしまいます。

通常、固定金利プランから変動金利プランへの変更は容易ですが、その逆はできないことが多いです。

仮に金利上昇後に固定金利へ変更できたとしても、その頃には固定金利が上昇して久しいので、どちらにせよ損です。

金利が上昇しないうちに、早めに固定金利ローンに借り換えるのがおすすめです。

10年以内に変動金利が上昇するリスクはあるものの、固定金利を追い越すほどの金利上昇が2031年までに起こるとは考えにくいです。

2024年までは変動金利が超低金利で推移してきましたが、より長い視点で見るとリーマンショック以降の日本はかなりの低金利で推移しており、急激な景気回復のきっかけもない中で変動金利が跳ね上がる可能性は低いです。

いつ金利が上昇するかビクビクするのが嫌で固定金利を利用する方もいますが、不動産売却プラザの見通しでいえば今後も変動金利のほうがお得でおすすめです。

上記のグラフは、過去30年の住宅ローンの推移を大まかに説明したものです。

これを見ると、いったん金利が上昇しているものの、その後に全体的に金利が引下げられ、現在はどの金利タイプも2~4%の間で安定していることが分かります。

特に推移が著しいのが変動金利です。

1990年10月~1991年1月には年8.5%と非常に高い金利を比較しましたが、その後は2%台で安定しています。

2019年現在では、住宅ローン利用者の半数以上が変動金利型へ申し込んでいます。

| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |

2024年の住宅ローン金利は、変動金利、固定3年・10年のいずれも2.5%~3.5%の間で収まっています。

2013年あたりから横ばいで安定した金利が、そのまま現在でも安定していると考えて良いでしょう。

加えてオリンピック特需で地価相場が上がり、不動産投資ブームが来ているため、住宅ローンの需要が拡大している現状にあります。

| 金融機関 | 変動金利 | 固定金利10年 | 全期間固定金利(35年) |

|---|---|---|---|

| 三菱UFJ銀行 | 年0.345%~年0.425%※1 | 年1.25%~年1.33%※1 | 年1.93%~年2.01% (31~35年)※1 |

| 住信SBIネット銀行 | 年0.298%~ | 年1.333% | 年3.643% (固定35年) |

| PayPay銀行 | 年0.270% | 年1.165% | 年2.105% (固定35年) |

| りそな銀行 | 年0.340% | 年1.695% | 年1.665% (31~35年) |

| ARUHI | 年0.650%~年0.950% (変動金利半年型) |

ー | 年0.680% (自己資金5割以上) |

※1.2024年7月現在

※2.適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

住宅ローンには変動金利と固定金利がありますが、そのうち変動金利は金融市場の短期金利と連動しています。

短期金利は日銀の金利政策に影響するので、現在は低調に推移していますが、今後どうなるかは分かりません。

一方、10年固定金利、35年固定金利は更なる下落傾向が見られます。

主要銀行は軒並み金利を引き下げており、非常に借りやすい状態となっています。

固定金利の根拠となる長期金利が下落基調になった影響で、主要銀行も引っ張られて下落傾向になっているものと考えられます。

35年固定金利は10年固定金利よりも長期金利の動きがダイレクトに反映されるため、より動きが顕著になります。

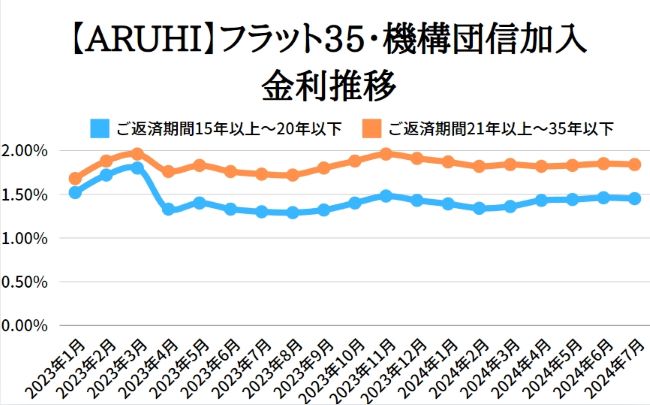

| 適用期間 | ご返済期間15年以上~20年以下 | ご返済期間21年以上~35年以下 |

|---|---|---|

| 2024年7月 | 1.45% | 1.84% |

| 2024年6月 | 1.46% | 1.85% |

| 2024年5月 | 1.44% | 1.83% |

| 2024年4月 | 1.43% | 1.82% |

| 2024年3月 | 1.36% | 1.84% |

| 2024年2月 | 1.34% | 1.82% |

| 2024年1月 | 1.39% | 1.87% |

| 2023年12月 | 1.43% | 1.91% |

| 2023年11月 | 1.48% | 1.96% |

| 2023年10月 | 1.40% | 1.88% |

| 2023年9月 | 1.32% | 1.80% |

| 2023年8月 | 1.29% | 1.72% |

| 2023年7月 | 1.30% | 1.73% |

2020年は新型コロナウィルスの話題で持ち切りとなりました。

会社の業務がリモートワークに切り替わったり、一部店舗が閉店したりと、日本社会全体がパニックになっており、被害額は2011年の東日本大震災を超える見通しとも言われています。

コロナウィルスの発生自体は2019年12月に武漢で起き、日本では1月中旬あたりからニュースで特集が組まれていますが、そこから3月時点現在まで住宅ローン金利に対する影響はどうなっているのでしょうか?

2020年始めから3月までの住宅ローン金利への影響はほぼなく、横ばいで推移しています。

これは相場が横ばいで推移している影響もありますが、2月までの金利推移にコロナウィルスの影響がほぼ反映されていなかったことも一つの原因と言えるでしょう。

コロナウィルスの影響が大きく出るとすれば、早くても2020年3月以降ということになります。

今後の住宅ローン金利は新型コロナウィルスの行く末にほぼかかっているといっても過言ではありません。

日本の金融状況自体は安定しているので、追加で何かあるとすればパンデミックが起こるかどうかでしょう。

今後コロナウィルスが更なる拡大を見せ、死者数が増大した場合、世界的に株式が下落し、より低金利になると考えられます。

住宅ローン金利がより下がるのは嬉しいことではありますが、新築を検討している場合は建築市場など他の要因もプラスに働くか微妙なところです。

新型コロナウィルスが住宅ローン金利に多少影響する可能性は十分あります。

ただ、日本はそれを上回るほどの金融緩和を大々的に実施しているため、よっぽどの事態にならなければ金利への影響はほぼないと言われています。

正確に予測を立てるのも難しい状況なので、まずはニュースで動向を注視することをおすすめします。

新型ウィルスの感染拡大が留まることを知らず、2020年4月6日現在、東京では3日連続で感染者数が100人を超える事態になっています。

そんな中、フラット35の金利が総じて引き上げになりました。

住宅ローンの金利が固定→変動の順で上がっていくことを考えても、これは住宅ローン全体が引き上げになる予兆かもしれません。

感染拡大がニュースになったタイミングでは影響のなかった住宅ローン金利も、企業が業績予想を下方修正することなどが増えて、ようやく影響してきました。

大幅な金利上昇は見られませんでしたが、今後の状況がどうなるのか分からない分、不安が募る結果になってしまいました。

| 商品名 | 2020年4月の適用上限金利 |

|---|---|

| SBIマネープラザ「ミスター住宅ローンREAL<当初引下げプラン>固定2年」 | 年0.280% |

| SBIマネープラザ「ミスター住宅ローンREAL<当初引下げプラン>固定3年」 | 年0.340% |

| 三菱UFJ銀行「住宅ローン 固定金利タイプ」 | 年0.390% |

| ジャパンネット銀行住宅ローン(変動) | 年0.399% |

| ジャパンネット銀行住宅ローン(固定2年) | 年0.400% |

| auじぶん銀行住宅ローン「全期間引下げプラン 変動」 | 年0.410% |

| イオン銀行「住宅ローン 当初固定金利プラン 手数料定率型 当初3年固定」 | 年0.430% |

| auじぶん銀行「住宅ローン 当初期間引下げプラン 固定2年」 | 年0.430% |

| 横浜銀行「住宅ローン 融資手数料型 変動」 | 年0.440% |

| 新生銀行「パワースマート住宅ローン変動金利(半年型)タイプ<変動フォーカス> 変動(半年型)」 | 年0.450% |

| ジャパンネット銀行「住宅ローン 固定3年」 | 年0.450% |

| 住信SBIネット銀行ネット専用全疾病保障付住宅ローン<通期引下げプラン> 変動 | 年0.457% |

| ソニー銀行変動セレクト住宅ローン【自己資金10%以上】 変動 | 年0.457% |

| SBIマネープラザ ミスター住宅ローンREAL<通期引下げプラン> 変動 | 年0.457% |

| ARUHI「変動セレクト住宅ローン【自己資金10%以上】 変動」 | 年0.457% |

| 横浜銀行住宅ローン 融資手数料型 固定3年 | 年0.465% |

| 埼玉りそな銀行「りそな住宅ローン(金利プラン全期間型)融資手数料型 変動」 | 年0.470% |

| りそな住宅ローン(金利プラン全期間型)融資手数料型 変動 | 年0.470% |

| 三井住友銀行WEB申込専用住宅ローンⅠ 変動 | 年0.500% |

2020年5月の住宅ローン金利は、新型コロナウィルスの感染拡大によって大きな影響がみられるかと考えられていました。

ただ、5月の住宅ローン金利を4月の金利と比較すると、大きな変動が起こってはいません。

フラット35の金利は前月からほぼ変わらず、まだまだ安心して住宅ローンを借りることは可能でしょう。

ただ、新型コロナウィルスの感染拡大による世界経済の悪化を受け、先月の月例経済報告では約11年ぶりに景気が「悪化」したとの記載がありました。

大手金融機関では4月~5月前半での緊急事態宣言解除を見越して金利優遇策を実施しているところもありましたが、GW中に外出自粛の解除が延長されるなど、想定よりも回復が難しい状況に陥っています。

コロナウィルスの影響もすでに日本社会に出て時間が経った6月になっても、住宅ローン金利は未だ急上昇する気配を見せてはいませんでした。

金融政策に関しては大きな変化を見せていないため、当面はマイナス金利の傾向が続くと考えられます。

既に表れている実態経済への影響を最小限に抑えるため、政策で金利を維持しているとも考えられますね。

事実、6月も変動金利の上昇は見られず。

今後も変動金利は、更に景気が悪化しなければ上がることは考えにくいでしょう。

住宅ローン債権のデフォルト率が上がるような動きも見られていません。

| 商品名 | 2020年6月の適用上限金利 |

|---|---|

| 住信SBIネット銀行「ネット専用全疾病保障付住宅ローン<通期引下げプラン> 変動」 | 年0.457% |

| auじぶん銀行「住宅ローン 全期間引下げプラン 変動」 | 年0.410% |

| ジャパンネット銀行「住宅ローン 変動」 | 年0.399% |

| 三井住友銀行「WEB申込専用住宅ローンⅠ 変動」 | 年0.500% |

| イオン銀行住宅ローン 変動金利プラン 手数料定率型 変動 | 年0.520% |

| 横浜銀行住宅ローン 融資手数料型金利プラン 変動 | 年0.440% |

| 新生銀行「パワースマート住宅ローン変動金利(半年型)タイプ<変動フォーカス> 変動(半年型)」 | 年0.450% |

| りそな住宅ローン(金利プラン全期間型)融資手数料型 変動 | 年0.470% |

| ソニー銀行 変動セレクト住宅ローン【自己資金10%以上】 変動 | 年0.457% |

| SBIマネープラザ「ミスター住宅ローンREAL<通期引下げプラン> 変動」 | 年0.410% |

| りそな住宅ローン(金利プラン全期間型)保証料一括前払い型 変動 | 年0.525% |

| 新生銀行 パワースマート住宅ローン変動金利(半年型)タイプ 変動(半年型) | 年0.650% |

| ソニー銀行「住宅ローン【自己資金10%以上】 変動」 | 年0.757% |

| りそな住宅ローン(金利プラン全期間型)融資手数料型 変動 | 年0.470% |

| りそな住宅ローン(金利プラン全期間型)保証料一括前払い型 変動 | 年0.525% |

| SBIマネープラザ ミスター住宅ローンREAL<当初引下げプラン> 変動 | 年0.975% |

| みずほ銀行 みずほネット住宅ローン「全期間重視プラン」 変動 | 年0.775% |

| 楽天銀行住宅ローン【金利選択型】 変動 | 年1.177% |

| 三菱UFJ銀行住宅ローン 変動金利タイプ | 年0.775% |

| 静岡銀行住宅ローン しずぎん住宅ローン「カスタムFLEX」 変動 | 年1.275% |

| 常陽銀行 常陽住宅ローン(金利選択型)【全期間重視プラン】 変動 | 年1.075% |

2020年7月も新型コロナウィルスの影響は留まることを知りませんが、金利が大幅に改悪された訳ではありません。

例えば、変動金利の最低金利は7月時点で過去最低をマークしました。

最低金利となったのは、以下の2行です。

一方で、固定金利、特にフラット35に関しては上がったものと下がったものが混在しています。

6つにフラット35の金利は全体的に下落の動きを見せたので、その調整といったところかと思われます。

6月16日に日銀の金融政策決定会合がおこなわれましたが、金利政策に関しては当面継続となったため、大きな変化は見られませんでした。

特に、短期政策金利「無担保コールレート」(オーバーナイト物)を-0.1%、長期政策金利(10年国際金利)を0%へと誘導するイールドカーブコントロールが維持されているので、急激な金利変動は現状抑えられています。

2020年8月は、前月に日銀の金融政策決定会合で大規模な金融緩和策を決定したことに影響をうけました。

8月の住宅ローン金利はこの決定に沿って決められたので、7月からの大きな変動はありませんでした。

金融業界に新型コロナウィルスの影響が出てない訳ではないですが、こうした金利調整が現状は功を奏していると言えます。

その後、2020年9月金利も住宅ローン金利の大幅な変化は見られませんでした。

2020年10月の住宅ローン金利も基本的にほぼ変化は見られませんでしたが、ソニー銀行や楽天銀行は一部プランの金利を引き下げました。

また、フラット35の金利が4か月振りに低下基調となっています。

昨年の金利に比べると少し高めですが、それでも新型コロナウィルスの大流行にも関わらず、長い目で見ればかなりの低金利を実現することができています。

加えて、昨年から増えている住宅ローン控除延長などの優遇制度を合わせれば、十分お得にローン借入が可能です。

| 商品名 | 2020年10月の適用上限金利 |

|---|---|

| 住信SBIネット銀行 ネット専用全疾病保障付住宅ローン<通期引下げプラン> 変動 | 年0.440% |

| auじぶん銀行 住宅ローン 全期間引下げプラン 変動 | 年0.410% |

| ジャパンネット銀行住宅ローン 変動 | 年0.380% |

| 三井住友銀行 WEB申込専用住宅ローンⅠ 変動 | 年0.475% |

| 住信SBIネット銀行 フラット35S(金利Aプラン)(買取型)【自己資金10%以上】 全期間固定(21年~35年) | 年0.850% |

| auじぶん銀行 住宅ローン 当初期間引下げプラン 固定10年 | 年0.540% |

| 横浜銀行 住宅ローン 融資手数料型金利プラン 変動 | 年0.440% |

| イオン銀行 住宅ローン 変動金利プラン 手数料定率型 変動 | 年0.520% |

| ソニー銀行 変動セレクト住宅ローン【自己資金10%以上】 変動 | 年0.457% |

| ARUHI スーパーフラット8S(金利Aプラン)【自己資金20%以上】 全期間固定(15年~35年) | 年0.670% |

| ソニー銀行 固定セレクト住宅ローン【自己資金10%以上】 固定10年 | 年0.550% |

| りそな銀行 りそな住宅ローン(金利プラン全期間型)融資手数料型 変動 | 年0.470% |

| ARUHI スーパーフラット6S(金利Aプラン)【自己資金40%以上】 全期間固定(15年~35年) | 年0.570% |

| イオン銀行住宅ローン 当初固定金利プラン 手数料定率型 当初3年固定 | 年0.430% |

| 新生銀行 パワースマート住宅ローン変動金利(半年型)タイプ<変動フォーカス> 変動(半年型) | 年0.450% |

住宅ローンの金利の推移は以上のように変動していますが、具体的にどのような要因で変動しうるのでしょうか? 住宅ローンの金利が推移する要因は、主に次の5つです。

実際にはそれぞれが並行して起こることが多いので一概に○○が原因、とは言えませんが、以上の要因が変動している際に金利も変化しやすいです。

以下にそれぞれの要因を解説します。

景気が良くなると、消費活動が促進されてモノやサービスが売れやすいので、企業の業績も上がり給料も増えやすいです。

そのためさらに消費意欲が高まり、ローンを組んででも住宅を買おうとする人が増えるので、住宅ローン金利は上がりやすくなります。

反対に景気が悪い時は消費活動が進まないのでお金を貯める傾向があります。

ローンを組もうとする人も減るため、住宅ローン金利は下がりやすくなります。

政府の金融政策は住宅ローン金利に影響を与えやすい要因です。

ゼロ金利政策が起こった際は住宅ローンが低下したように、金融緩和や金融引き締めの政策が起こると住宅ローン金利も変動します。

具体的には、景気が過熱している際に金融引き締めを行うときは、政策金利を上げて世の中に出回るお金を減らすため、住宅ローン金利も上昇します。

単体に景気が悪いときには金融緩和で世の中に流通するお金を増やすため、住宅ローン金利も下がります。

為替レートも住宅ローン金利に影響を与える一因です。

円安になると輸入価格が上昇して国内の物価が上昇するため、金利も上がりやすくなります。

反対に円高になれば輸入価格が下がって国内の物価も下がるため、金利も下がります。

そのため簡単にまとめると、円安の時は住宅ローン金利が上がり、円高の時は住宅ローン金利が下がると覚えておきましょう。

ただし、政府の低金利政策など金融政策が別で働いている間は、金利は為替通りに動かないので注意が必要です。

物価は景気の変動に左右されやすい要素なので被る部分はありますが、景気が良いと物価が上昇し、景気が悪いと物価が下落します。

そのため前述した通り、物価が上昇するときはお金を使う人が多いため住宅ローン金利が高くなり、物価が下がるときはお金を使う人が減っているため住宅ローン金利は低くなります。

物価や為替、景気などはすべて一連の流れで動くものなので確実な要因とは言えませんが、大まかに覚えておくだけでも住宅ローン金利の推移を予測できます。

今まで解説したことを踏まえると、住宅ローンの借り換えは、できるだけ早く行うのがおすすめです。

まず、近年の横ばい傾向を見るに、借り換えをあと1、2年粘ってもそこから最低金利を記録することはないでしょう。これは日銀の利上げ容認発表からも推測できる話です。

今後金利が引きあがるリスクを考えると、借り換えは絶対に固定金利でおこなうことをおすすめします。

しかし、固定金利が先に上昇していくことを考えると、いつ上がってもおかしくない状態です。

こうした状況を踏まえると、借り換え審査の申込はできるだけ早く済ませることをおすすめします。

例えば、2019年時点で新居を建てる計画をし始めていたとして、その間にこれくらいお金を貯めようと計算するのは簡単です。

しかし、これには住宅ローン金利の推移という観点が抜けています。

2年後に金利が上昇して、今すぐローンを組むよりも総返済額が2,000万円前後増える見通しだったとします。

今物件を購入すれば2,000万円が浮くと考えれば、身の振り方も大きく変わってきますよね。

住宅ローンの金利状況によって数千万円も返済額が変わるという事実は、家を建てようとする多くの方が見落としがちです。

ただ、長い目で見れば住宅ローン金利が低いうちに家を建てると非常にお得です。

自分のライフスタイルや希望の家が見つかったタイミングではなく、住宅ローン金利が低いタイミングで新居購入や引っ越しをするのも立派な戦略です。

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上2億円以内(10万円単位) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 借入期間 | 最大35年以内 |

| 保証料 | 不要 |

| 事務手数料 | 借入金額の2.2% |

三菱UFJ銀行住宅ローンは低金利が魅力ですが、金利以外にも次のような魅力があります。

特に各種手数料が無料になるのはトータルコストを考えるとかなりお得です。

更に大型疾病保障が付いており、今後の病気の不安を考えず、安心して借りることができます。

現在は、ネットからの申込限定で金利が大幅に引き下げられるキャンペーン中なので、現在の経済状況と併せて金利がかなりお得になります。

かんたん事前審査に申し込めば、借り換え額がどれくらいか分かるので、まだ借入を検討中の方でも、適用金利を確認するために申し込んでも良いでしょう。

キャンペーンには期限があるので、できるだけ早く申し込みましょう!

◎まずは金利がどれくらい安くなるかシミュレーション!

2010年代半ばから「超低金利時代」と言うべき期間が続いています。

住宅ローンの金利は組んだ時の数字がベースになるので、金利が低い時期に住宅ローンを組むのが当然お得です。

しかし、そんなお得な背景があるからこそ、住宅ローンを借りる時に失敗してしまうケースもあります。

ここからは、低金利期だからこそ注意してほしいポイントを紹介します。

今の住宅ローンの金利状況を受けて、ついつい借入額を増やしてしまう方も多いです。

今の金利状況だけを見て借入額を決定すると、いざ金利が上昇した時に大きなしっぺ返しを食らいます。

金利1.0%での返済額が月10万円の場合、金利2.0%で20万円、3.0%で30万円になります。

大げさな話にきこえるかもしれませんが、直近10年間で平均金利が2%前後下がった住宅ローンは珍しくありません。これが元通りになれば、返済計画は大きく狂うことになります。

そもそも、現在の家計状況のまま何年も生活していける保障はありません。

急な降格やリストラ、急な病気や進学など、ひょんなことから十分な額をローン返済にさけなくなる可能性も十分あります。

金利が低いのはラッキー程度に思っておき、高額でローンを組むことのないようにしましょう。

今後の金利推移がどうなるのか、正確なことは金融機関の担当者でも分かりません。

そのため、例えば現在の金利が1.0%として、このまま金利が低調にいけば返せるが、もし金利が上昇すれば返せなくなるギリギリの人を、担当者の判断で審査に通すことはできないのです。

そのため、各社では現在の金利とは別に審査金利(標準金利)というものを定めており、それに申込者の返済能力をあてはめて審査を行っています。

審査金利は金融機関によってことなりますが、年4%前後が目安となっています。

金融機関自信が、「金利には変動があるが、長い目で見れば大体年4%前後で収まる」と言っているようなものなので、ローンを組む際もこの数字を参考にしていきましょう。

住宅ローンの金利推移が激しい場合、低金利の時に貯蓄を増やして備えておき、高金利の時はその貯蓄を使いながら返済していくのが賢い方法です。

利息負担が少ないのは決してお得ではなく、「今、たまたま低い」だけです。

返済額が少ない分を他のことに使うのは自由ですが、住宅ローンは「借金をしている」という重みがあり、確実に返済をする必要があるものです。

もし返済ができなければ担保物件が差し押さえらえてしまうので、リスクは想定しすぎてもあまりある位です。

金利1%でローンを組んで、月の返済額が3万円の場合、金利が5%に跳ね上がれば返済額は単純計算で15万円まで上がります。

これを見越して、金利1%の時も毎月12~15万円はとっておき、金利上昇に備えるといった工夫が必要になります。

とにかく、「今の低金利は当たり前ではない」ということを肝に銘じておく必要があります。

変動金利型の場合、金利の見直しは半年ごとにおこなわれますが、返済額の見直しは5年ごとにおこなわれるのが一般的です。

いつ返済額が見直されるかを知っておけば、そこに向けて十分備えることができます。

事前に、どんな形式で審査がおこなわれるのかしっかりチェックしておきましょう。

「今は住宅ローンがお得!」と言われて久しいですが、そこまで騒がれていると、とにかく金利の低いところに申し込んだほうが良いのかと思いますよね?

実際は、住宅ローンの良さは金利の低さだけでは決まりません。

プランや団信、費用など、住宅ローンを選ぶためには様々な要素が存在します。

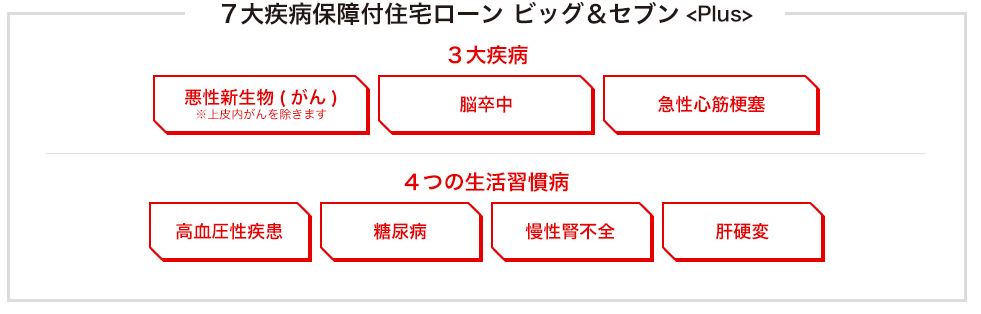

金利が低いけど団信が充実していない住宅ローンを選び、いざ病気になってしまった時に保険が適用されなかったケースも多々あります。

また、各銀行によって金利推移の仕方は異なるため、今見ている住宅ローンは今たまたま金利が低いだけかも知れません。

住宅ローンを選ぶ際は多くの要素を鑑みて、総合的に選ぶことをおすすめします。

住宅ローンの金利は今後上昇するのか。100%確実に予測をするのはプロの経済学者でも困難でしょう。

ただ、金利が上昇する要因を知ることができれば、初心者でもある程度は金利上昇の目途をつけることが出来ます。

ここからは、金利上昇を見極める3つのポイントを紹介します。

世界経済を巡る状況は不安定です。

経済的には、2019年から盛り上がっている米中の貿易摩擦が挙げられます。

また、2019年夏以降からは、トランプ政権と北朝鮮の関係も悪化の一途をたどっています。

こうした状況が更に激化した場合、日本の経済状況も不安定になる可能性は高いです。

アメリカではこれまで、中央銀行(FRB)が景気過熱を抑えるために政策金利の段階的引き上げをおこなっていましたが、2019年からは引き上げを見送っています。

これを持って「日本の住宅ローンも数年間は引き上げの心配はない」と言う方がいますが、現在上昇中の株価がもっと上がれば、日本も同じように政策金利を利上げする可能性があります。

こうなれば、住宅ローンの金利もアップする可能性が非常に高いです。

以下の大手5行が、2019年12月の固定10年の適用金利をそろって0.05~0.10%ほど引き上げました。

通常、こういった施策は大手銀行が率先しておこない、その後に地方銀行やその他銀行以外の金融機関が追従するというのが良く見られます。

上がり幅は大きくないですが、大手が金利を引き上げたということに対して、他行がどんなリアクションをするのか注意する必要がありそうです。

ここまでは、住宅ローンの金利推移に関する予測を中心に解説しました。

では、いざ金利が上昇した場合、それにどうやって対処すれば良いのでしょうか?

まず着目したいのが、金利が上昇することで返済額がどう変わるかでしょう。

仮に、住宅ローンの借入条件が以下のような銀行があったとします。

| 金利プラン | 適用金利 |

|---|---|

| 変動金利(半年型) | 当初金利1.0% |

| 固定金利期間選択型(当初10年固定) | 年1.3% |

| 固定金利期間選択型(当初20年固定) | 年1.5% |

| 全期間固定金利型(35年固定) | 年1.6% |

ちなみに、借入条件は以下を想定します。

この時、初月の返済額は以下のようになります。

| 金利プラン | 当初月の返済額 |

|---|---|

| 変動金利(半年型) | 128,655円 |

| 固定金利期間選択型(当初10年固定) | 134,241円 |

| 固定金利期間選択型(当初20年固定) | 138,048円 |

| 全期間固定金利型(35年固定) | 139,974円 |

変動金利が一番お得というのは、現在の状況にピッタリ当てはまりです。

では、今後金利が上昇したらどうなるのか、変動金利の5年の見直し時期に金利が年1%ずつ上昇した時の返済額がこちらです。

| 金利 | 月の返済額 | 月の返済額の上昇幅 |

|---|---|---|

| 5年目まで | 128,655円 | - |

| 6年目~10年目 | 147,846円 | △19,191円 |

| 11年目~15年目 | 168,641円 | △20,795円 |

| 16年目~20年目 | 190,965円 | △22,324円 |

| 21年目~25年目 | 214,726円 | △23,761円 |

上記が、金利1%から5%まで上昇した時に考えられる返済額の変化です。

実際、年1%の変動金利ローンが5%前後まで上昇するのは、十分考えられることです。

注意してほしいのは、同じ1%の金利上昇でも元の金利が高くなるほど返済額の上がり幅は大きくなるということです。

住宅ローン金利が長期間の上昇推移を見せれば、変動金利の返済はどんどん大変になってきます。

これを見ても、金利上昇が予測される中で変動金利を組むのは相当なリスクと分かるでしょう。

住宅ローンの返済は、毎月のノルマである約定返済の他に、自由に返済できる繰上返済(追加返済)があります。

約定返済は元金+利息を減らしていきますが、繰上返済は支払いがまるごと元金の返済に充てられます。

元金が0になれば返済は終了なので、繰上返済をすればするほど、トータルの利息が少なくなっていきます。

繰上返済やボーナス月返済を効果的に使うことで、金利変動のリスクを下げることができます。

返済方法を口座からの自動引き落としにしている場合など、繰上返済ができないケースもあるので注意しましょう。

住宅ローンが変動するだけで家計が破綻するという方は、そもそも住宅ローンは借りられません。

前述の通り、低金利の時期でも住宅ローン審査では変動を想定して審査金利で返済能力を見るので、住宅ローンの返済額が上がって破産するという方はほぼいません。

ただ、金利上昇と合わせて出産、結婚式、子どもの進学、親の介護など、大きな出費が重なると大きな負担になります。

会社の給与が歩合方式だ、子どもがまだ小さい、高齢の親と同居しているなど将来の不確定要素が多い方は、その上で変動金利の住宅ローンを選ぶと不安が倍増してしまいます。

今後のライフプランに不確定要素が多い方ほど、固定金利ローンを選ぶのがおすすめです。

ここまで説明したことをまとめると、以下の通りです。

金利の推移を分析するのは専門家でも難しいですが、現在の動向を見ていれば、今後上がることはあっても、より下がることはほぼ考えられません。

大まかな予測でも良いので知っておき、住宅ローンを借りるタイミングを見極めましょう!

| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |