不動産事業者様へ【無料掲載募集!】

不動産事業者様へ【無料掲載募集!】

● どの銀行口座からでも引き落とし可能!

● 事前審査は最短30分で審査完了!

| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |

家の住み替えで頭を悩ますのが、住宅ローン選びでしょう。

金利などのローン内容も気になりますが、審査に確実に通るかどうかも重要なポイントです。

住宅ローンは家が担保になること、融資が高額になることから、審査に時間がかかりがちです。

最初に申し込んだ住宅ローンの審査に落ち、違うローンに再度申し込んだりしていれば、今度は引っ越しの契約が迫ってきます。

審査の甘い住宅ローンに申し込み、確実に融資を受けることが、新生活を気持ちよく送るためには必須なのです。

そこで今回は、審査の甘い住宅ローンを厳選して紹介!また、後半には審査の甘い住宅ローンを選ぶポイントも解説していきます!

→住宅ローンの審査に通りやすい人の特徴とは?高年収でも通らない人がいる?| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |

審査の甘いおすすめ住宅ローンを厳選して紹介していきます。

結論から言うと、誰でも通るほど審査の甘い住宅ローンというのは存在しません。

しかし、住宅ローンはそれぞれ独自の審査基準を設定しており、相対的に通りやすいローン商品が存在します。

→住宅ローンおすすめ比較ランキング!80社の金利比較や口コミ・評判を一挙公開【2024年最新】

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円(10万円単位で借入可能) |

| 対応地域 | 全国 |

| 返済方法 | 毎月返済/半年毎増額(ボーナス)返済 |

| 借入期間 | 1年以上35年以内(1か月単位) |

| 保証料 | 不要 |

| 事務手数料 | 借入金額×年2.20%(消費税含む) |

| 遅延損害金 | 年14.0% |

| 火災保険 | 付保が必要 |

| 連帯保証人 |

|

| 団体信用生命保険 | 加入が必須 |

PayPay銀行住宅ローンは金利がトップクラスで低い他、以下5つのコストを0円に抑えることができます。

また、審査申込時には来店は完全不要。書類の提出は写真を撮ってアップロードするだけです。

また、面倒な契約手続きも不要。ネットで必要項目を記入するだけなので、書類の記入・捺印は不要です。

その他、通常の団信保障プランの他にもガン申告を受けた時に残高が0円になる「がん100%保障団信」や、一般団信を利用できない方も審査に通りやすい「ワイド団信」を用意しているなど、保障の手厚さも魅力です。

総合評価

4.4| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.2 | 4.4 | 4.1 | 4.1 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.5 | 4.0 | 4.5 | 4.3 |

ネットバンクということもあり、申込が簡単でスムーズでした。

また、審査もスムーズで、だいたい2週間前後で本審査の結果が届きます。

金利も低いので、今のお得さにこだわりたい人にはおすすめできます。(30代・男性)

総合評価

4.5| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.0 | 4.4 | 4.4 | 4.1 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.6 | 4.0 | 4.8 | 4.3 |

もともとPayPay銀行を利用してはなかったのですが、口座がない人も簡単に申込ができたので、どんな方にもおすすめです。

全国対応しているので、地方に好条件のローン商品がないという方でも検討の余地があります。

疾病保証を利用する際は金利が上乗せされますが、それでも他の住宅ローンと比較して低金利な部類に入ります。(40代・男性)

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×2.20% |

| 生命保険料 | 別途で必要 |

ARUHIは住宅ローン専門の金融機関※として、国内でも最大手です。

専門機関なので、こちらのフラット35以外にも提供しているローンの種類は多く、目的に応じてローン選びをすることができます。

スタッフの住宅ローン知識も豊富で頼りになります。

店舗は全国各地にあるので、来店相談もしやすいですよ!

※累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ

総合評価

4.0| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.2 | - | 4.1 | 4.1 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.1 | 3.9 | 4.1 | 4.3 |

フラットの中でもトップクラスに金利が低いです。

一戸建てをはじめて購入する際にARUHIのフラットを選びましたが、周囲からの評判も良く安心して利用できました。

全期間固定で金利が安いので、若くして持ち家を購入した方などにおすすめですね。(40代・女性)

総合評価

4.6| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.3 | - | 4.4 | 4.5 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.6 | 4.0 | 4.1 | 4.7 |

人気が圧倒的に高く多くの方が利用しているということで、積極的に利用することができました。

ネット銀行も視野に入れていたのですが、住宅ローンの専門機関で対面相談できるARUHI だとやはり心強さが違います。

担当者と相談しながら決めていけるのでおすすめです。(30代・男性)

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元金均等返済 |

| 借入期間 | 最大35年以内 |

| 保証料 | 0円 |

| 事務手数料 | 借り入れ金額×2.20%(税込) |

住信SBIネット銀行フラット35は、その競争力の高い低金利で住宅ローン市場において大きな注目を集めています。

このローンは、特に資金計画に制約がある借入者にとって、住宅購入の際の経済的負担を軽減するための有力な手段となっています。金利の低さに加え、全疾病保障を無料で提供することで、利用者は健康上のリスクが現実化した場合でも、返済負担から一定期間解放される安心を得られます。

さらに、この住宅ローンは利用者のさまざまな状況やニーズに対応するために、保証型および買取型の二つのオプションを用意しています。

これにより、個人の経済状況や将来の計画に合わせて最適な選択が可能となり、より柔軟な返済戦略を立てることができます。

住信SBIネット銀行住宅ローンの口コミ・評判は悪い?審査は厳しい?審査基準や金利・特徴を解説

総合評価

4.3| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.3 | 4.0 | 4.2 | 4.5 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.1 | 4.0 | 4.5 | 4.5 |

団体信用生命保険のみならず全疾病保障が金利上乗せなしで付いているのに金利が他の住宅ローンと比べて高くなく、どちらかといえば低い方だというのが決め手です。

(40代・女性)

総合評価

4.2| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.5 | 4.2 | 4.0 | 4.3 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.0 | 4.0 | 4.3 | 4.2 |

ネット専用の住宅ローンであり、普段から住信SBIネット銀行をよく利用していたので、安心して申込みが出来ました。

わざわざ来店する必要がないので、時間の合間にチェックなどが出来て楽でしたし、何より普通の銀行に比べてネット銀行なので、金利が低いのも魅力です。

(30代・男性)

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円~2億円(10万円単位で借入可能) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 借入期間 | 1年以上35年以内(1か月単位) |

| 保証料 | 不要 |

| 遅延損害金 | 年14.6% |

| 火災保険料 | 物件、保険期間によって異なる |

| 登録免許税 | 借入希望額×0.4% |

| 団体信用生命保険 | 加入が必須 |

ソニー銀行の住宅ローンは、以下の3タイプに分かれています。

ソニー銀行の住宅ローンはオリコン顧客満足度が9年連続1位を誇る、人気のローンです。

7つの手数料が完全無料なこと、団信が充実していること、金利・諸費用が安いことが支持されている大きな理由です。

また、金利タイプの変動や繰上げ返済、部分固定の設定など、借りた後に環境に応じて柔軟に対応できるのが強みです。

不明点はWeb問い合わせですぐ質問できる他、ソニー銀行CONSULTING PLAZAや販売代理店で対面相談することもできます。

総合評価

4.5| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.5 | 4.5 | 4.1 | 4.1 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 3.9 | 3.9 | 4.1 | 4.1 |

他の銀行も視野に入れて検討していましたが、保険のオプションが付いてきながら金利が低くて優遇プログラムも用意されているソニー銀行に魅力を感じました。

団信も豊富に用意されており、安心して借りることが出来ます。(30代・女性)

総合評価

4.3| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 4.5 | 4.1 | 4.1 | 4.2 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 5.0 | 3.9 | 5.0 | 4.3 |

Webから申し込む時は書類契約でかかる手数料を払わなくて済むのでおすすめ。

忙しい人などは来店の必要がないので相性は良いと思います。

特約のオプションが多いのも結構魅力的ですね。(40代・男性)

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

イオン銀行住宅ローン「フラット35」は、フラット35系のお得さを引き継ぎながら、ローン利用者はイオングループでショッピングをする時、常時5%オフになるという特典が追加されています。

イオンユーザーなら一度利用を検討したい住宅ローンですね。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

三井住友銀行のフラット35は他のメガバンクに比べて少し金利が高いです。

ただ、その分だけ借りやすいという声もあります。

また、普通口座や、その他サービスを利用している方も多いので、その流れで利用するとスムーズに審査を受けられます。

三井住友銀行のWeb申込専用住宅ローンは、充実した保障が魅力です。

Web専用ローンは低金利水準を維持しており、大手銀行の中ではかなりお得なローンとなっています。

付帯している「クロスサポート」は、夫婦名義などで借入している場合、片方に万が一のことがあったら住宅ローン残高が0円になる制度です。

その他、8大疾病保障、自然災害時返済一部免除特約など、長い返済期間の中で万が一のことがおこった場合も安心して借り続けることが出来ます。

アプリやWebページも充実しており、自宅完結でカンタンに手続きを進められるのが強みです。

総合評価

4.1| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 3.8 | 4.5 | 3.8 | 3.7 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.5 | 3.9 | 4.5 | 4.5 |

大手なので信頼して利用することができ、保障も手厚いので安心して使い続けられます。

ネット銀行と比べて金利や手数料などが気になることもありますが、住宅ローンは人生に大きく関わるものなので、信頼できるところと契約すべきだと思います。

全体的には他社のローンと比較して、何か不満があるということはありません。(40代・男性)

総合評価

4.2| 金利 | 団信 | 付帯サービス | 保証料手数料 |

|---|---|---|---|

| 3.9 | 4.6 | 3.8 | 4.0 |

| スタッフの対応 | 繰上げ返済 | 口座開設のしやすさ | サービスの使いやすさ |

| 4.6 | 3.9 | 4.4 | 4.5 |

担当の方の対応も親切で、すぐに不安を解消できたので大変助かりました。

ストレスなく丁寧な応対は、さすが三井住友銀行だと感心しました。(30代・男性)

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 事務手数料 | 借入額×1.404% |

| 生命保険料 | 別途で必要 |

楽天銀行住宅ローン「フラット35」は、お得な固定金利ローンで返済の計画が立てやすいです。

ネットバンクということもあり、金利は同じフラット35商品の中でもかなり低く設定されています。

保険料や繰り越し返済手数料が無料なので、余計なコストの心配がなく、返済も楽ですよ。

公式サイトでオンライン相談も受け付けているので、気になることを一度質問してみるとよいでしょう!

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 返済手数料 | 無料 |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

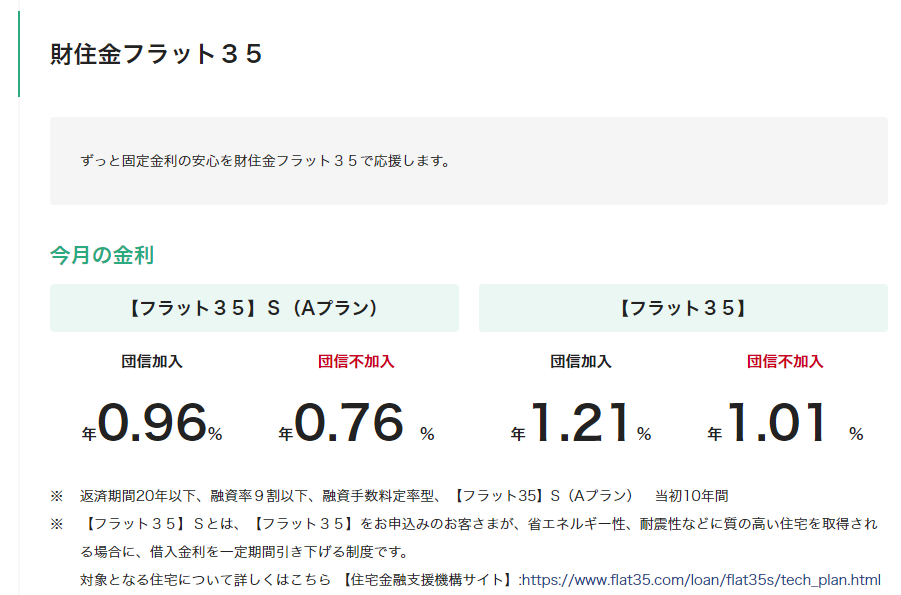

財形住宅金融も住宅ローンをメインに扱う金融機関で、日本で唯一厚生労働大臣登録された福利厚生会社として、1万社近くが出資参加しています。

財住金フラット35のほかに、より有利な金利水準のフラット35エースという商品を提供しており、人気を博しています。

その他にもリフォーム資金や中古住宅購入資金の融資、借り換え資金の提供などを幅広くおこなっています。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

こちらは金融機関ではなく、積水ハウスや大和ハウス工業といった大手ハウスメーカーが共同で出資・提供している住宅ローンです。

ハウスメーカー自身が提供している安心感などから、爆発的に利益を伸ばしている「MCJフラット35」。フラット35は審査の見直しなどが頻繁に起こる印象ですが、日本住宅ローンのそれは安定的に利用できる可能性が高いです。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

みずほ銀行「フラット35」は、手数料定率型と手数料定額型の2種類を用意しているところが特徴です。

簡単に言えば、手数料定率型は初期費用は高いものの、後々の返済が楽なタイプ、手数料定額型は初期費用は低いものの、返済が相対的に高額というタイプです。

全国各地に店舗があるので、相談しやすいのも大きなメリットですね!

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

ロングライフ住宅ローンは、旭化成ホームズというヘーベルハウスを提供するハウスメーカーが、自社の顧客限定に提供しているフラット35提携型ローンです。

フラット35タイプな上に、利用を顧客に限定しているので、利用条件さえクリアすれば審査に通る可能性は高いと考えられます。

ロングライフ住宅ローンは親子によるリレー完済ができるなど、他社のフラット35と比べると自由度は高いです。

ただ、借り換え対応していないという欠点があるので注意しましょう。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

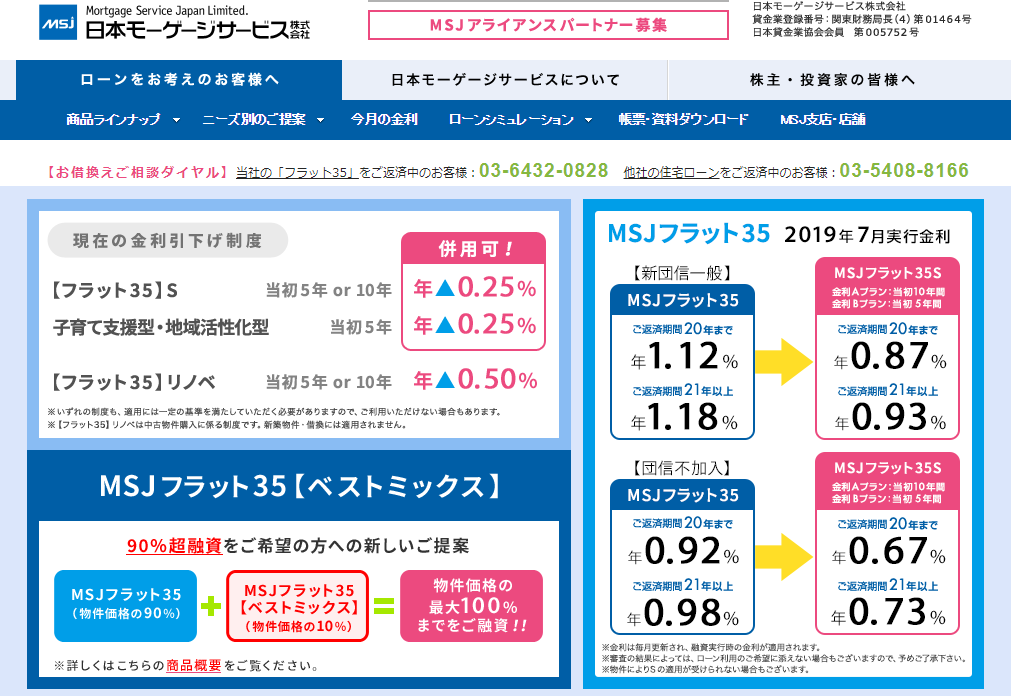

日本モーゲージサービスは、住宅金融事業をメインにおこなうMSJグループの会社です。

ここは独立系の会社なので、また違った審査内容があると考えられます。

フラット35Sやフラット50といった豊富なラインナップも魅力なので、利便性が高いです。

今はまだ知名度が低いものの規模拡大中の会社で、今後利用者は増えると見込まれています。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

三井信託銀行はもちろん有名な金融機関ですが、優秀な住宅ローンを提供していることはほとんど知られていません。

三井信託銀行「フラット35」の魅力はなんといっても低金利。

楽天銀行やARUHIと変わらぬ水準の金利で借入ができます。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

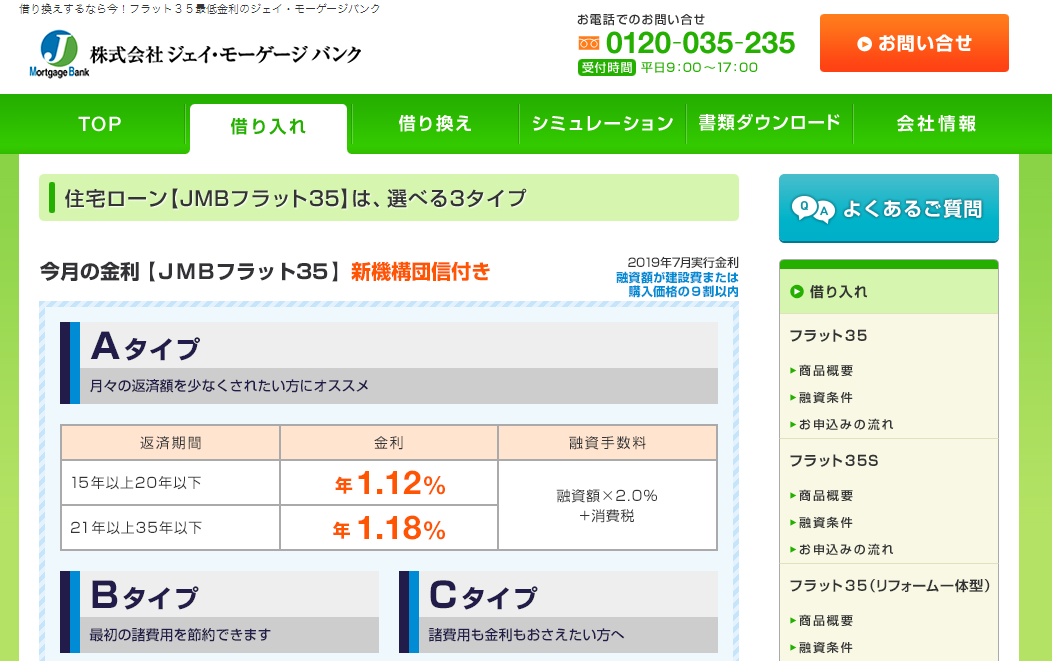

JMB(ジェイ・モーゲージ・バンク)は、住宅ローンの提供をメインでおこなっている企業です。

知名度では大手金融機関に負けますが、金利が低く手数料も安い万能ローンです。

リフォーム一体型やつなぎ融資など、他の企業では一部扱っていないローンもJMBでは全て取り扱っています。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

全宅住宅ローンは、不動産会社が加盟している全宅連の参加の全宅住宅ローン株式会社が提供しているフラット35です。

完全に売上重視の法人ではないので、柔軟な審査が期待できます。

不動産会社とのつながりも深いので、住替え時に業者からおすすめされることも多いでしょう。

ただ、手数料が少し高めになっているので、注意が必要です。

セゾンカードで有名なクレディセゾンが提供している住宅ローンです。

変わり種ではあるものの、他社のフラット35と比べて特筆すべき内容はありません。

ただ、「SAISON ライフサポート」という付帯サービスが便利で、引っ越しや家具、ハウスクリーニングなどの優待を受けることができます。

「どの住宅ローンも同じに見える…」という方は、こうした特典で選ぶのも良いでしょう。

| 金利タイプ | 固定金利 |

|---|---|

| 借入金額 | 100万円~8,000万円 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済と元金均等返済のどちらかを選べる |

| 保証会社手数料 | 無料 |

| 保証料 | 無料 |

| 生命保険料 | 別途で必要 |

優良住宅ローンのフラット35は、シンプルに金利・手数料が業界最低水準で、かなり使いやすいです。

24時間対応しているWeb事前審査なども提供しており、自信を持って本審査を受けることができます。

ただ、この優良住宅ローンは大本がフラット35提携の金融機関なので、サービスがシンプルという点に注意が必要です。

ここまで審査の甘いおすすめ住宅ローンを紹介しましたが、多くがフラット35商品でした。

フラット35とは住宅金融支援機構(旧:住宅金融公庫)の証券化支援事業をもとに、民間の金融機関と共同で提供している長期固定金利の住宅ローンです。

フラット35という名前は、固定金利という意味のフラットと、最長35年借りれるという2つの意味が組み合わさってできたもので、多くの銀行によって提供しています。

では、なぜフラット35の審査は狙い目なのでしょうか?

自社の住宅ローンを低年収の方に貸し出しても、返済ができなくなれば自社が損してしまいます。

そのため、ほとんどの住宅ローンはデフォルト率(貸し倒れ率)のバランスをチェックしており、一定の審査基準を保っているのです。

しかし、フラット35は言わば国の住宅ローンなので、貸し倒れの責任を民間が負うことはありません。そのため、各銀行は自社の審査に通りそうにない人にフラット35をどんどんおすすめしているのです。

住宅ローンの審査でみられるポイントはいくつもありますが、重要なのは何といっても「借りたお金を利息込みで完済できる余裕があるか」に尽きます。

融資する人に返済能力がなければ住宅ローン事業が成り立たないので、当然と言えば当然ですよね。

ただ、変動金利ローンの場合、返済途中で利息額が変わることもあるので、申込者が融資に足るか見抜くことは困難です。

変動金利なので利息が増えることもあれば減ることもありますが、金融機関としてはどうしても利息が増えることを想定してリスクを回避しなければいけません。

特に近年は超低金利のタイミングなので、今後は金利の上昇もささやかれています。変動の可能性がある場合、どうしても審査が厳しくなりがちなのです。

一方、フラット35は固定金利なので、返済できる余裕があるかどうかを簡単にチェックすることができます。

このことが、フラット35の審査が通りやすい大きな要因です。

住宅ローンの中には、「勤続3年以上の正社員」と細かく申込条件が決まっているものもあります。

しかし、フラット35は雇用形態や勤続年数の細かい規定がありません。フリーターの方でも転職後すぐの方でも申込可能なのです。

ただ、雇用形態や勤続年数が審査に影響しない訳ではないので、十分注意しましょう。

フラット35の審査の甘さは過去に問題になり、これ以上貸付を続けるなら金利の引き上げをせざるを得ない状況になりました。

このことから、現在のフラット35の審査基準は以前より上がっていると考えられています。

知り合いにフラット35の審査にらくらく通った人がいるかもしれませんが、これから申し込む方はこうした声を鵜呑みにせず、しっかり審査の準備をおこないましょう。

→フラット35は住宅ローンの中でも審査が甘い!審査がゆるい理由と問題点フラット35は審査の甘い住宅ローンですが、これはあくまで申込者の年収や勤続年数に対しての話です。

それとは別に、フラット35には技術基準が設けられています。

技術基準とは、担保物件となる住宅の耐震性、耐久性が優れているかどうかの基準のことで、これをクリアしないとフラット35の審査に通ることはできません。

技術基準に適しているかどうかは、適合証明という、住宅金融支援機構の定めた検査方法にクリアする必要があります。

これはあくまで基準にクリアしているかどうかを見る検査ですが、注意したいのが住みやすさや設備機能を測るものではないということです。

瑕疵があるかどうかは審査落ちの基準にはならないので安心しましょう。

| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |

ここまで「なぜフラット35は審査が甘いのか」について解説しましたが、決してどんな人でも審査に通るほど激甘という訳ではありません。

フラット35は銀行が自社で提供している住宅ローンより、相対的に審査が甘いということではないのです。

「審査の甘い住宅ローン」とは、いったいどの程度の甘さを言っているのでしょうか?

結論から言えば、どんな人でも簡単に通る住宅ローンというものは存在しません。

住宅ローンは融資額が高く、目的も限定されていることから、カードローン(消費者金融)よりも審査は厳しめです。

本当に審査の甘いローンを求めている、少額融資を求めているという方は、カードローンを使ったほうが良いでしょう。

住宅ローンの審査難易度は、同じローンタイプ(フラット35など)でもそれぞれ異なります。

ただ、住宅ローンの審査基準を公開している金融機関はありません。

これを見分けるには、金融機関の規模やサービス内容などをしっかりチェック・比較する必要があります。

では、どこをチェック・比較すればよいのでしょうか?詳しく見ていきましょう。

→住宅ローン審査の甘い金融機関はどこ?12の金融機関の審査基準を徹底比較

審査の甘いカードローンも存在しますが、噂の中には根も葉もない内容なものもあります。

でも、なぜ住宅ローンの審査が甘いなんて噂が広まるのでしょうか?

住宅ローンの審査が甘いか、厳しいかは複数社を受けて比較しないと分からないもの、でも、住宅ローン審査を受ける機会なんて一生に1度あるかないかですよね?

こうした噂が広まった背景は、銀行の営業マン自身が「お客様なら大丈夫だと思いますよ?」と、申込者に希望を持たせるような言葉を無責任に言ったのが周囲に伝わったことにあると考えられます。

金融機関としてはできるだけ多くの人に審査を申し込んでほしいので、審査基準ギリギリの人にも勧めようとしてくるのです。

こうした営業トークの又聞きによって、「あの銀行は審査が甘い」という噂がどんどん広まっているという背景があるのです。

実際、金融機関の中には絶対通る住宅ローンというものはありません。

銀行によって審査基準の差はもちろんありますが、年収300~400万円以上のサラリーマンにとっては、そこまで金融機関ごとの差は感じません。

この記事で挙げた「審査の甘い住宅ローン」も、対策をしなくても審査に通る訳ではありません。

どんな住宅ローンの審査を受けるにしても、通過に向けた最大限の努力が必要になってきます。

「信用金庫の住宅ローンは審査が甘い」というのも、良くまことしやかに言われています。

でも、なぜ銀行の住宅ローンより信用金庫の住宅ローンのほうが、審査が甘いと言われるのか完璧に理解している人は意外と少ないです。

ここからは、信用金庫の住宅ローンは審査が甘い理由を紹介していきます。

→信用金庫の住宅ローンは審査が甘い!年収が低い方も通りやすい

信用金庫の住宅ローンは、そのほとんどが「しんきん保証基金」と「全国保証」を保証会社に設定しています。

そのため、審査の内容や基準も信用金庫による違いが少なく、総じて通りやすくなっているのです。

しんきん保証基金のリピーターになれば、リピートプランというローン商品を使うことができます。

この商品は、正直に言えば「太客に向けて優遇したローン商品」ということになり、通常のローンよりも審査基準は甘くなっています。

また、信用金庫が勤務先と提携している場合、職域ローンという優遇商品を使うこともできます。

ただ、職域ローンは借入限度額が低いので注意しましょう。

地銀は地域に密着しているから審査が甘いと前述しましたが、信用金庫は地銀よりずっと地域と連携しています。

信用金庫自体が株式会社ではなく、その地域の繁栄を目的に設立された金融期間です。

地域に新居が建つことは繁栄と密接に関連しているので、信用金庫はこれを阻害することはできません。

こうした背景もあり、信用金庫の住宅ローンは審査が甘いのです。

一般的なローン審査では、そのほとんとを機械的におこなっています。

しかし信用金庫では、担当者が申込者と相談し、それを踏まえてできるだけ審査に通るように動いてくれます。

もし保証会社が審査で否決しても、担当者が申込者の人柄などを伝え、結果を覆すよう努力もしてくれます。

また、審査通過後も身の上を相談の上で、金利を引き下げてくれるといったケースもあります。

審査が柔軟というのが、信用金庫の住宅ローンをおすすめする最大の点です。

ここからは、実際におすすめの信用金庫住宅ローンを4つ紹介していきます。

審査が甘いだけでなく、金利が低くて借りやすいのでぜひご検討ください!

| 金利タイプ | 変動金利/固定金利 |

|---|---|

| 借入金額 | 100万円以上1億円以内 |

| 対応地域 | 神奈川県17市・東京都大田区、町田市 |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 54,000円(税込) |

| 保証会社手数料 | 無料 |

| 保証料 | 所定の金額 |

| 生命保険料 | 別途で必要 |

横浜信用金庫住宅ローンのポイントは、利用できる人の幅が広い点にあります。

勤続年数、業歴は1年以上あればOKで、具体的な年収条件もありません。

派遣社員、契約社員も3年以上の勤続年数があれば、審査に通る可能性は十分あります。

・長年使ってたので、信頼もあって申し込みました。スムーズに手続き完了しました。

・特に可もなく不可もなくでした。

| 金利タイプ | 変動金利/固定金利 |

|---|---|

| 借入金額 | 最大1億円以内 |

| 対応地域 | ― |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 54,000円(税込) |

| 保証会社手数料 | 無料 |

| 保証料 | 66,320円~284,230円 |

| 生命保険料 | 別途で必要 |

芝信用金庫住宅ローンは、以下の目的で芝信用金庫を利用している場合、金利引き下げの対象になります。

また、手数料は値上がりしますが、営業地域外に住む方も利用できるのでおすすめです。

・長いこと利用しています。金利は少し上がっちゃいましたが、トータルだとお得なのでOKです。

・女性向け住宅ローンがお得でした。嬉しい特約がたくさんあって、単にお金を借りるだけにとどまらないのが魅力ですね。

| 金利タイプ | 変動金利/固定金利 |

|---|---|

| 借入金額 | 最大8,000万円以内 |

| 対応地域 | ― |

| 返済方法 | 元利均等返済 |

| 事務手数料 | 32,400円 |

| 保証会社手数料 | 無料 |

| 保証料 | 別途必要 |

| 生命保険料 | 別途で必要 |

東京信用金庫住宅ローンは、金利が年0.975%(2019年4月1日~9月30日)と、トップレベルで低いです。

大手銀行の住宅ローンと比較してもお得で、審査の甘さを求める方以外にもおすすめですよ!

・銀行より審査が甘いと聞いて申し込みました。実際すぐに審査が終わった印象です。

・借り換えで利用しました。金利が今は安くなっているので狙い目だと思います。

| 金利タイプ | 変動金利/固定金利 |

|---|---|

| 借入金額 | 最大1億円以内 |

| 対応地域 | ― |

| 返済方法 | 毎月均等返済(元利金・元金) |

| 事務手数料 | 54,000円(税込)※対象圏外の場合は+10,000円 |

| 保証会社手数料 | 無料 |

| 保証料 | 171,020円~427,560円 |

| 生命保険料 | 別途で必要 |

さわやか信用金庫は、2019年4月時の変動金利が年0.825%、固定金利が年0.950%~2.150%と、かなりお得な住宅ローンになります。

また、こちらの住宅ローンも営業エリア外の方が利用可能になっています。

金利の低さを考えると、事務手数料の値上げと引き換えに契約をするのも十分お得と考えられます。

・固定金利がお得な住宅ローンという印象。審査も早め。

・営業エリア外の人も無理なく使える。急いでる方におすすめ

自営業者は、住宅ローンの審査に通りにくいと言われています。その理由は、以下の3点です。

ただ、住宅ローンの審査では職業を区別して評価を決めることはありません。(反社会的な職業を除く)

申込条件にある「自営業者なら年収〇〇万円以上」という条件をクリアしており、かつ収入が安定しているなら、審査に通る可能性は十分にあります。

→自営業・個人事業主でも通る審査の甘い住宅ローンと審査通過のコツ

| 住宅ローン名 | 前年度の年収 | 業歴 |

|---|---|---|

| 楽天銀行「フラット35」 | 約100万円から | 1年以上必要 |

| ARUHI「フラット35」 | 約100万円から | 1年以上必要 |

| 住信SBIネット銀行「フラット35」 | 約100万円から | 1年以上必要 |

| イオン銀行住宅ローン | 約100万円から | 3年以上必要 |

| au住宅ローン | 200万円から | 3年以上必要 |

| 三菱UFJ銀行住宅ローン | 200万円から | 1年以上必要 |

| 新生銀行住宅ローン | 300万円から | 2年以上必要 |

| ソニー銀行住宅ローン | 400万円から | 3年以上必要 |

| 楽天銀行住宅ローン(金利選択型) | 400万円から | 2年以上必要 |

| 住信SBIネット銀行ネット専用住宅ローン | 安定収入が必要 | 3年以上必要 |

| みずほ銀行ネット借り換え住宅ローン | 安定収入が必要 | 2年以上必要 |

自営業者におすすめの住宅ローンの、申込に必要な収入と業歴をまとめました。

こうして見ると、自営業者でもフラット35が最も審査に通りやすいのに変わりはないようです。

この自営業者は「自営業者専用ローン」などではなく、普通に審査が甘いローンに申し込むというのは、確実に審査に通りたい方はしっかり覚えておきましょう。

自営業者専用ローンは自営業者の融資目的に合わせたローンという意味で、決して自営業者を審査で優遇する訳ではありません。

むしろ審査が厳しい場合もあるので、注意しましょう。

ここまで、審査の甘い住宅ローンをランキング形式で紹介してきました。

しかし、ある人にとっては審査の甘い住宅ローンが、違う人にとって審査の厳しい住宅ローンである可能性も十分あります。

住宅ローンの審査条件を比較すると、年収は甘めなのに年収の継続性は他社より厳しい…といったことが良くあります。

そのため、自分はどこが長所でどこが短所かを見極めた上で、それに合ったローンに申し込むことが大切です。

今回は、申込者の傾向別におすすめの住宅ローンを紹介していきます。

就職・転職して間もない方が審査のネックになるのが、勤続年数の短さです。

住宅ローンの返済は長期に渡るので、1つの会社に長年勤めている方のほうが安定的に返せると見られ、審査に通りやすいのです。

ただ、中には住宅ローンの申込条件に勤続年数何年以上という記載がないところもあります。

| 住宅ローン名 | 勤続年数 |

|---|---|

| 住信SBIネット銀行住宅ローン | 記載なし※安定収入が必要 |

| ソニー銀行住宅ローン | 記載なし |

| 楽天銀行住宅ローン | 記載なし |

| イオン銀行住宅ローン | 6ヶ月以上 |

| ARUHI住宅ローン(フリーダム) | 2年以上 |

| カブドットコム証券住宅ローン | 3年以上 |

こうしてみると、ネットバンク系の住宅ローンなら勤続年数が浅くても借りやすいことが分かります。

ネットバンク系は新興の金融機関で信頼性の面ではメガバンクに劣るので、このように条件を下げたりして利用者を増やそうとしていると考えられます。

最近、30歳前後の若さで住宅ローンを組む方が増えていますが、こうした方は固定給+インセンティブという給与体系になっていることが多いです。

この場合、メガバンクなどはいくら給与が高くても収入の安定性・継続性を重視するので、良い条件で借りれない可能性もあります。

ベンチャー企業にお勤めの方なども、ネット銀行系の住宅ローンがおすすめです。

上の例とは逆に、収入はそこまで多くないけど社名が有名という方は、メガバンクや地銀住宅ローンがおすすめです。

特に大手の事務職・一般職で務めている女性の方は、伝統的な金融機関を利用すべきでしょう。

特に地方在住の方がおすすめなのが、地銀住宅ローンです。

利用者が少ない分、審査通過率も高い可能性があります。

住宅ローンが利用できるのは、基本的にその銀行の営業エリア内に自宅や勤務先がある人になります。

そのため、メガバンクに比べて地方銀行の住宅ローンはそもそもの申込者が少ないのです。

だからと言って住宅ローン事業は高利益が見込める分野ですから、金融機関としても積極的にお金を貸し出したいと思っています。

つまり、申込者が限定されている地銀住宅ローンのほうが、審査通過率は高いのでは?と考えられるのです。

銀行は様々な事業をおこなっており、「口座とローンを併用するとお得!」と言ったPR・キャンペーンで固定客を増やしていきます。

こうした姿勢は新規の銀行のほうが積極的にみられるため、新興銀行ほど審査に通る可能性は高いのです。

フラット35のように、公式サイトの申込条件に雇用形態や勤続年数が記載されていない場合は審査が甘いと考えることができます。

以下の4項目を見比べてみて、どこが条件が甘いかチェックするとよいでしょう。

大半の住宅ローンには保証会社が設けられており、実質的な審査を担当しています。

保証会社は万が一返済が滞った時に返済を肩代わりするので、自社にリスクがないように返済が見込める人をしっかり選別します。

保証会社がついていない住宅ローンに申し込めば、審査には通りやすいでしょう。

ローンのサービス内容が他社と比べて悪条件の会社は、審査が甘い可能性が高いです。

特に着目したいのが住宅ローンの金利です。高金利の住宅ローンは返済が大変ですが、金融機関からすれば利益率が高いので、どんどん審査に通したい商品です。

一方、金利の低い住宅ローンは返済しやすいですが、会社の取り分が低いので、確実に完済してくれないと話になりません。

そのため、低金利住宅ローンの審査はどうしても厳しくなるのです。

審査の甘い住宅ローンを選ぶなら、ある程度の損も覚悟しなければいけません。

金融機関の形態や規模に関わらず、一般的に金利の高い住宅ローンは審査が甘い傾向にあります。

高金利=高利息のローンは金融機関側からしても融資の回収が早くなるので、審査の基準は低くなる傾向にあります。

良く、不動産会社やハウスメーカー経由で住宅ローン審査を受けると通りやすいという噂を聞きます。

こうした噂に対して、「銀行なんだから厳正な審査をしなきゃダメじゃないか!」という意見もありますが、そもそも銀行は民間企業なので、利益を度外視して厳正な審査をする理由はありません。

関係業者との付き合いの中で「長期的に考えると、その業者との関係性のために審査を通したほうが良い」と思われれば、審査に通る可能性も0ではないと推測できます。

もっとも、ハウスメーカーの施工実績〇万件という数字は、住宅ローン審査に通した数とほぼイコールでもあります。

2018年スルガ銀行事件のようなあからさまな癒着はなかったとしても、高い実績のハウスメーカーは一般の方ではおよそ知り得ない審査通過のコツを知っていたとしても不思議ではありません。

住宅ローンの審査の厳しさは、その他金融機関<銀行と言われています。

ただ、地銀の場合は地域密着の姿勢をとっており、メガバンクとは違う審査基準をもっていると言われています。

今回は、地方の方に地銀住宅ローンがおすすめな理由を紹介します。

地銀住宅ローンに申し込める人は、地銀の営業エリア内に住む人に限定されています。

県内全域に対応している地銀は意外と少なく、県の一部にのみ対応する形となります。

その中で住宅ローンを借りたい人となると、人数はかなり限られてしまう訳です。

かといって、申込が一切ないと住宅ローンは事業として成り立ちません。

地銀が住宅ローンの貸付を毎年同じくらいの金額で維持していると考えると、メガバンクより審査に通りやすいのではないかという推測が成り立ちます。

銀行の主力事業は預金業などですが、利益率はそこまで高くありません。

対してローン事業は高い利息を得られるので、銀行にすれば非常に強くプッシュしたいのです。

大きな声では言えませんが、銀行の中ではこっそりローン事業を「ドル箱」と呼んでいる方もいるようです。

近年は地銀の経営悪化がささやかれており、大規模な地銀の支店も次々倒産しています。

今後は住宅ローンにより力を入れるため、審査に通りやすくなるのではないか?という予測が成り立つのです。

ここからは、審査の甘い地銀住宅ローンを徹底紹介していきます。

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 1億円以内 |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 保証料 | 11,982円~14,834円 |

| 団体信用生命保険 | 別途で必要 |

横浜銀行は、地方銀行の中でもトップクラスで大きな金融機関です。

横浜銀行住宅ローンの金利タイプは、変動金利型、超長期固定金利型、固定3~20年型があります。

オーソドックスな住宅ローンで使いやすく、特に金利の低い固定10年型がおすすめです。

更に、以下の条件を満たすと金利が年0.03%引き下げられてお得です。

幅広い地域で利用できる住宅ローンですが、支店の近くにお住みの方にやはりおすすめします。

・仮審査が長くてドキドキしたが、結果は無事通過。最初に時間がかかる傾向?

・大丈夫だと思いますと担当者が直接言ってくれるのでわかりやすい。審査段階で不安はなかった。

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 500万円以上1億円以下(10万円単位) |

| 対応地域 | 全国 |

| 返済方法 | 元利均等返済 |

| 保証料 | なし |

| 団体信用生命保険 | 負担なし |

武蔵野銀行は埼玉県さいたま市に本店をおく地方銀行です。

首都圏に多くの金融機関がひしめく中、小規模な武蔵野銀行の住宅ローンは借りやすく、穴場の優良ローンと言えます。

前年度年収が200万円以上あること、返済口座に武蔵野銀行を指定すること、、、といった厳しい条件がありますが、逆に言えばその分申込者が限られるので、チャンスがあるという考えもできます。

また、年収条件を満たせば契約社員や派遣社員でも申し込めるのが嬉しい魅力です。

・WBSで取り上げられて知りました。ユニークなサービスは確かに使い勝手が良いです。

・埼玉に住んでるブラックな人ならかなりおすすめ。借金持ちでも通ったので。

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 30万円以上2億円以内(1万円単位) |

| 対応地域 | 全国 |

| 返済方法 | .元利均等毎月返済/元金均等毎月返済/ステージ返済 |

| 取扱手数料 | 43,200円 |

| 団体信用生命保険 | 負担なし |

山梨中央銀行は、山梨唯一の地方銀行です。

地方銀行の中では住宅ローンにかなり力を入れており、以下のような商品を取り揃えています。

自分のニーズに合わせて住宅ローンを選べるのが魅力です。

インテリアやエクステリアなど、幅広い用途に使うことができるので、積極的に審査を受けてみましょう。

・何度も聞きなおしても、担当の人がやな顔せず話してくれたのが好印象。

人が好い銀行という印象。審査も柔軟に対応してくれる。

| 金利タイプ | 固定金利/変動金利 |

|---|---|

| 借入金額 | 50万円以上5,000万円以内(10万円単位) |

| 対応地域 | 全国 |

| 返済方法 | .元利均等返済 |

| 取扱手数料 | 5万円~20万円(税抜) |

| 団体信用生命保険 | 負担なし(種類によっては年0.1%~0.3%の金利上乗せあり) |

北日本銀行は、岩手県の第二地方銀行です。

東北唯一の第二地銀ということもあり、他の金融機関とは違ったニーズを持っています。

北日本銀行はいくつかの住宅ローンを提供していますが、その中でも「安さん」という商品がおすすめです。

限度額が最大5000万円と少ない分、審査も通りやすくてスピーディです。

頭金を多めに払う予定の方にはおすすめの住宅ローンです。

・大きな地銀は外したいという人におすすめ。小規模な割に不便は意外とない。

・長年利用していた銀行なので、担当の人も顔みしり。すんなり通りました。

楽天銀行やイオン銀行といったネット銀行の住宅ローンの人気が急増しています。

同じグループのクレジットカードがお得になったりする点につられて選ぶ人が多いようですね。

ネット銀行の住宅ローンも一般的に審査は甘いと言われています。

ネット銀行は余計な人件費などがかからず、コストを抑えられます。

そのため住宅ローンを借りるハードルが下がり、借りやすくなるのです。

ただ、ネット銀行住宅ローンの審査には向き不向きがあり、一概に誰にもおすすめできる訳ではないので注意しましょう。

住宅ローンの審査基準は公開されていませんが、ネット銀行の特徴として、勤続年数・勤務先の規模をあまり考慮しない傾向にあると言われています。

つまり、年齢が若くて収入の高い方ほど、ネット銀行住宅ローンの審査には一般的に有利なのです。

年齢が若くても高年収を得られるのは、近年では上り調子のベンチャー企業などが挙げられるでしょう。

年収1000万円の有名な大手企業でも、入社から30代半ばまでの給料は緩やかにしか上がらないことが多いです。

逆に大手銀行住宅ローンは、勤務先の規模をしっかり評価してくれます。古臭い価値観かも知れませんが、大手勤務者にとっては助かりますね。

例えば楽天銀行などは、クレカやローンを利用するごとに会員ランクが上がっていき、審査で優遇される可能性が高まるとしています。

こうした仕組みを大々的に公開しているのは楽天銀行くらいですが、他のネット銀行もこうした傾向にあると考えて良いでしょう。

つまり、住宅ローンの審査を受けるには、その銀行のグループが提供している様々なサービスを丁寧に利用し、顧客ランクを上げることが重要と言えます。

ネット銀行は住宅ローン審査が甘い上、低金利で借りやすいという特徴があります。

幅広い方におすすめですが、ネット銀行も最近は数が増えて、どこに申し込めば良いか分からなくなっています。

そこで今回は、住宅ローンを借りるのにおすすめのネット銀行をランキング形式で紹介していきます!

ジャパンネット銀行は、2019年7月末に住宅ローンのサービスを開始しました。

積極的に申込者を募っていることから、現在借りやすいタイミングだと考えられます。

業界トップクラスの低金利で、「変動金利」「10年固定金利」が人気です。

・10年固定金利で契約しました。業界最低水準といわれているので、正直他は考えられないかと。

・ネット銀行なので、面倒くさい手続きをせずによかったのが好印象です。住宅ローンの申し込みってこんな簡単だっけ?と思いました。

新生銀行は、2019年7月から金利が大きく引き下がり、借りやすくなりました。

特に変動フォーカスが人気で、おすすめです。

変動フォーカスは手数料が少し高い割に金利が低く、お得さを求める人、工夫して利用できる人におすすめです。

・金利がずば抜けて低い訳ではないが、手数料や保険料が0なのでトータルではお得と判断。

・たまにキャンペーンをやってるのを知り、タイミングを見計らって申し込んだ。キャンペーンは利用しないと損。

住信SBIネット銀行は、三井住友信託銀行とSBIホールディングスが設立したネット銀行です。

変動はありますが、すべての住宅ローンの中でもトップで低金利の位置にいることが多いです。

特に借り換えを重視している特徴があり、更に保証も手厚くおすすめです。

・とにかく金利重視の人にはおすすめできると思う。ただ、融資までの時間は結構かかる。

・金利がお得なので申し込んだが、不動産屋と相談しながらなので、Web完結のメリットを特に感じなかった。

ソニー銀行住宅ローンは、お得さが群を抜いています。

保証料や保険料、返済手数料などあらゆる費用が0円に抑えられるので、ムダを省きたい方におすすめです。

大きく3つの種類があり、必要に応じて使い分けることができます。

・優遇プログラムなどを考慮してソニー銀行にしました。ネット銀行だけどちゃんと相談窓口があって安心。

・土日出勤もある私にとって、来店不要で申込できるのは嬉しかった。ただステータスはネット銀行では普通かと。

au住宅ローンはその名の通り、auユーザーが利用することでかなりお得になります。

KDDIが代理販売していることもあり、auユーザーなら通りやすいと考えて良いでしょう。

柴沼 直美

大学卒業後、保険営業に従事したのち渡米。米国にてMBAを修得・帰国後、外資系証券会社、投資顧問会社にてアナリスト、日本株ファンドマネジャーに従事。

出産を機に英語・金融関連の講師として独立。

生涯現役をモットーに講師業・FP個別相談・執筆などで活動中。

2017年日本FP協会広報スタッフ。CFPR, 日本証券アナリスト協会検定会員 証券外務員1種 TOEIC940

住宅ローンの審査に通りやすい人の特徴は、大きく以下の10点に分けることができます。

住宅ローン審査を受ける際は、これらの項目をチェックしてから申し込むことをおすすめします。

公務員、正社員は契約社員やパート、アルバイトよりも住宅ローン審査に通りやすいです。

収入に変わりはなくても、今後の給与の上がり方や離職率の低さを考えて、審査で優遇してくれるのです。

住宅ローンは完済まで時間がかかりますが、その間に債務者が病気になったり、万が一亡くなったりすると返済が滞ってしまいます。

完済時の年齢が若いことで、金融機関は融資のリスクが低いと判断してくれます。

額面年収に対して住宅ローンの返済がどれくらいになるかの割合を、返済負担率(年間返済額÷額面の年収×100)と言います。

この割合が低ければ低いほど返済に余裕があることになり、融資がおりやすくなります。

審査に通りやすくするには、返済負担率をだいたい20~25%に収めることをおすすめします。

住宅ローンの返済が年収の3分の1を超えると負担が大きくなり、審査に通る確率も低くなります。

返済負担率は最大でも35%くらいまでに収めるようにしましょう。

住宅ローンは返済を長年続けないといけないので、収入源を確保し続ける必要があります。

勤続年数が長いほど収入が安定し、離職率も低くなる傾向にあるため、審査では詳しくチェックされます。

銀行の住宅ローンほど勤続年数に厳しく、信用組合やフラット35は勤続年数が短くても審査に通る傾向にあります。

転職したての方は審査に不利なので注意しましょう。

住宅ローンはまとまった金額を借りるので、利用の際はある程度の経済力を必要とします。

年収の最低条件は金融機関によってマチマチですが、最難関の大手銀行カードローンだと年収400万円というのが一つの基準になります。

信用組合やフラット35なら通過条件はもう少し低くなりますが、確実に通過したいなら審査の甘い住宅ローンでも年収400万円はほしいところです。

個人が金融サービスをルールに基づき利用しているか、借金や債務整理の経験はないかという情報は、信用情報として機関に登録されます。

ローンを借りなければ信用情報がクリーンに保てるという訳ではなく、皆さんが日常的に使うサービスも信用情報に関わってきます。

例えば、クレジットカードの返済期限を守らなかったりしても信用情報に傷がつき、住宅ローン審査に通りにくくなってしまいます。

スマホを購入すると、費用を分割で支払うようになります。

費用の支払いは毎月期限が設定されていますが、これを滞納しても信用情報に傷がついてしまいます。

その他にも、最近では奨学金の滞納なども住宅ローン審査に影響するようになりました。

利用の際は十分注意しましょう。

過去に借金や債務整理の経験があると、住宅ローン審査に通る可能性はかなり低くなってしまいます。

過去に自己破産の経験がある場合は、そこから5~10年は期間を空けるのがおすすめです。

他社からすでにローンを借りている場合、住宅ローン審査は不利になってしまいます。

審査が不利になる理由は借り入れ総額が増えて収入を圧迫することや、ローン滞納・借り換えのリスクが増大するからです。

住宅ローン審査を受ける際はできるだけ残債を減らすか、おまとめローンで借金を一本化することをおすすめします。

住宅ローンを借りたら、返済をし続けていかなければいけません。

そのためには、債務者自身の健康状態も重要になってきます。

現在持病がある方や、過去に大きな病気があった方は審査通過の可能性が低いので注意しましょう。

審査の甘い住宅ローンでも、申込者の健康状態に問題があると落ちる可能性は高いです。

住宅ローンは長い時間でコツコツ返済していくため、健康であることが何より重要になってきます。

では、どのくらいの健康状態だと審査に落ちるかですが、基本的に団体信用生命保険(団信)に通るかどうかが大きな基準になります。

団信は、住宅ローンの申込者が万が一死亡や障害を負う状態になった時のために入る保険で、これに加入していれば仕事ができなくなっても返済が可能です。

団信に入るには、重度の病気にかかっていないことが前提になります。

がん、高血圧症、糖尿病、肝炎などが持病の方は団信に入られず、住宅ローン審査に通らないので注意しましょう。

過去に病気をした場合も、服用薬や回復状況を申請して、医師の診断書を提出すれば、審査に通る可能性はアップします。

病状が同じでも、医師のお墨付きをもらうのともらわないのでは審査の通りやすさが全然違うのです。

ワイド団信やスーパー団信など、審査のゆるい団信を受けるのも一つの手です。

ただ、病気が回復したからといって、必ず審査に通る訳でないのが保険の難しさです。

「病気は治ったが、薬はまだ飲んでる」「ラクになったが様子を見ている途中」という段階では、審査に落ちることも十分あります。

一度大病をしてしまった以上、何をもって完治したとするか難しいのも事実です。

どうしても住宅ローン審査に通りたい方は、同時に複数の審査が甘いカードローンへ同時申し込みをすることをおすすめします。

一般的に、ローンの審査申し込みは1社ずつおこなうほうが通りやすいと言われています。

これは、金融機関が契約の不締結や申込者のお金の管理不足のリスクを感じて、貸し渋りをするためです。

ただ、住宅ローンは審査まで時間がかかること、契約から住み替えまでの期間が約1.5か月と短いこともあり、金融機関も同時申し込みをそこまで気にしません。

信用情報が傷つく可能性、審査に影響する可能性も0ではないですが、背に腹をかえられない時の最終手段として覚えておきましょう。

どんなに審査の甘い住宅ローンでも、審査に落ちる人は一定数います。

どのローンを選んだにせよ、審査の対策をしっかりやっておくことが大切です。

ここからは、住宅ローンの審査前に意識したい4つのコツを紹介します。

申込者の返済能力は、単純な年収ではなく借入額と年収のバランスを厳しく見られます。

年収300万円の人でも、100万円の借り入れを10年かけて返済するなら余裕をもってできますよね?

審査に確実に通るには、年収に占める返済額の割合をできるだけ下げる必要があります。希望融資額を記入する際は、必要最低限の金額を記しましょう。

今は返済に余裕があるとしても、20~30年後どうなるかは分かりません。

子どもの教育費や急な入院費など、いつ高額のコストがかかるか予測するのは非常に難しいのです。

将来ローンが返済できないリスクを減らすには、返済期間を減らすことも重要です。

返済期間が短いほど、金融機関はプラスに評価してくれます。

住宅ローン審査では信用情報もチェックされます。

意外なところだと、クレジットカードやスマホ代の滞納も信用情報をキズつけるので注意が必要です。

住宅ローンへ申し込む前に、一度クレカの利用状況などをチェックしておきましょう。

不要なクレカを継続して持ってるなら、解約するのも一つの手です。

一定以上の額の頭金を用意できるのなら、その分住宅ローンの審査も甘くなります。

これは、単に頭金の分だけ必要借入額が減るだけでなく、収入力の証明にもなるからです。

急に収入を増やして頭金を増やすことはできませんが、例えば頭金と借入額の割合を変えてみるといったこともおすすめです。

ここでは、住宅ローンの申し込みを行う前に解決しておきたいことや知っておきたいことを質問形式で解説していきます。

全ての金融機関が住宅ローンの借入前に審査を設けており、客観的にみて返済できない可能性のある方は通すことはありません。

そのため、「誰でも通る審査の甘いローン」というものは基本的に存在しません。

しかし、提供している金融機関の種類や規模、ローンの性質によって、求める年収などの属性や信用情報の状態には違いがあります。

→住宅ローンの審査基準とは?見られる項目と落ちる理由を徹底解説

また、ローンの種類によっては「個人事業主や年収の低い方でも審査に通過できる」と言われるものもありますが、これはあくまで審査の傾向にしか過ぎないので注意が必要です。

→ 住宅ローンの審査に落ちた原因とは?審査に通らない理由とローンが組めなかった人の特徴・対処法を解説【専門家監修】

一般的には、大手銀行>地方銀行>信用金庫といったように、金融機関の規模が小さいところほど、相対的に審査は緩くなると言われます。

→信用金庫の住宅ローンは審査が甘い?年収が低い方も通りやすいと言われる理由

また、住宅金融支援機構と民間金融機関が提携して扱っている「フラット35」も、相対的に銀行ローンより借りやすいと言われています。

→フラット35の審査基準と落ちる人の傾向・落ちた理由と対処法を初心者にも分かりやすく解説

一般的に年収の約7~10倍の額が借入できると言われています。

例えば、年収400万円の方が住宅ローンを申し込んだ場合、2,800万円~最大3,900万円近い額が借りられます。

ただし、満額まで借入ができるとはいえ、それが返済できる額とはならず、金額が増えれば増えるほど、審査が厳しくなります。

年収から検討する住宅ローンの目安はいくら?年収別で見る借入可能額・無理なく返済するポイントだいたい300万円からが融資が受けられるラインと言われていますが、最低でも400万円以上あるのが理想です。

また先ほども解説したように、年収に応じて借り入れができる金額が変動し、借入上限額まで融資が受けられるとしても、返済で生活が破綻する可能性があります。

よって、住宅ローンは年収300万円からでも借入ができますが、最低でも年収400万円以上あるのが理想的かつ融資の安全圏内です。

年収400万円でも住宅ローンは借り入れ可能?借り入れ可能な限度額・生活に支障をきたさず返済するコツをご紹介!定年退職を迎えるまでに完済するのが最適です。

定年退職を迎えてからも返済を続ける方がいますが、貯蓄を崩しながら返済を続けていく状況が完済するまで続きます。

その間に病気や事故等で入院すれば多額な医療費が必要になってきます。

先々のことを見越してローンを組むなら、定年前までに完済しておくことが理想です。

また借入前に頭金を用意して、返済負担を軽減してから融資を受けるという手段もおすすめです。

ローン返済中の不動産売却のポイント!ローン残債がついたまま売る際の注意点他の借入を考慮して約20~25%の範囲に留めて借り入れを行うのが理想的です。

金融機関によっては30~35%まで組めるところがありますが、返済を滞りなく行うなら20~25%の範囲内で融資を受けるのが最適です。

審査の甘い住宅ローンを紹介しましたが、そもそも住宅ローン審査は簡単ではないので、油断は禁物です。

→住宅ローン地獄に陥る人の特徴!住宅ローンを安易に選ぶと後悔する

住宅ローンが借りれないと、新居の契約をキャンセルする羽目になったりと、幅広く影響を受けます。

審査の甘い住宅ローンを見つけたら、全力で審査対策をすることをおすすめします。

| 繰上返済手数料 | 無料 | 事務手数料 | 2.2% |

|---|---|---|---|

| 保証会社手数料 | 無料 | 団体信用生命保険料 | 無料 |