不動産事業者様へ【無料掲載募集!】

不動産事業者様へ【無料掲載募集!】

不動産売却の3000万円特別控除とは?制度の仕組みと適用条件・必要書類を徹底解説

- 本ページにはPRリンクが含まれます。

- 当サイトでは、アフィリエイトプログラムを利用し各事業者から委託を受け広告収益を得て運営しております。

不動産売却をおこなうと、売却代金を得られる一方で多額の税金を支払う必要も出てきます。

ただ、こうした税金は法人・個人のどちらも対象として課されるものなので、個人の方は不利となっています。

そのため、国は個人でも不動産を売却しやすくできる税政策を実施しています。

その中の代表的なものが3000万円控除で、不動産売却によって課される税金のうち、何と3000万円まで特別に控除してもらえるというものです。

この3000万円控除はどのようにして利用するのでしょうか。

3000万円特別控除の仕組み

3000万円特別控除を一言でいえば、不動産売却で発生する譲渡所得の軽減が出来る特別控除のことです。

居住用物件や相続物件を売却する時、購入時より売却価格が上回っていれば、その差額を売却益=譲渡所得と表現します。

この譲渡所得が発生した場合、そこに対して税金が課されます。これを一般的に譲渡所得税と言います。

つまり、譲渡所得が高額になるほど、譲渡所得税も高額になっていく仕組みです。

ただ、譲渡所得は売却代金と購入費用の純粋な差額で計算されます。そのため、売却時にかかった費用(譲渡費用)などは、譲渡所得から差し引いて計算するようになります。

譲渡所得の基本的な内容

譲渡所得とはその名の通り「資産の譲渡で得られる所得」を表す言葉で、不動産売却の場合はその売却益が当てはまります。

計算式で表すと、以下のようになります。

更にこの計算で算出した譲渡所得に対して税率をかけて、譲渡所得税が計算されます。

3000万円特別控除は、この譲渡所得を最大3,000万円分控除できるという仕組みなので、譲渡所得が3000万円以下の場合は税率×0=0となり、税金は発生しません。

譲渡所得が発生するケース

3000万円特別控除の対象は居住用不動産(マイホーム)ですが、こちらは築年数の経過によって価値が下がるのが一般的なため、売却価格が購入価格を上回るケースは稀です。

それでも近年では、リーマンショックや東日本大震災で市場が落ち込んだ時に安値で購入した物件を、東京オリンピック特需に沸く2018、2019年あたりに売却して譲渡所得が発生したケースは増えました。

しかし、物件自体の価値は築年数の経過によって等しく下落しており、それを上回る地価の高騰があったとしても譲渡所得が3,000万円を超えることはほぼないと言っても過言ではありません。

つまり、3000万円特別控除を利用すれば、ほぼ100%の確率で課税額を0にすることが出来ます。

不動産売却で3000万円特別控除を利用できるのは居住用不動産

基本的には、居住用として利用していた不動産を売却するときに3000万円控除を利用することが多いです。

相続によって得た不動産や遠隔地にある不動産が控除を利用できないわけではありませんが、さまざまな制限もあるので気をつけましょう。

この特例は、以下の条件があてはまるときに利用できます。

- 今住んでいる家や敷地を譲渡する場合

- 転居してから3年後の12月31日までに、以前居住していた家や敷地を譲渡する場合

- 災害があって減失してしまったときは、災害があった日から数えて三年目の年の12月31日までに、以前の敷地を譲渡する場合

- 転居後に家屋を取り壊した場合は、転居から3年後の12月31日か、取り壊しから1年以内のどちらか早いほうで譲渡する場合

申請期間は譲渡から3年以上4年以内

上記の条件をみてもわかるように、3000万円が免除されるのは基本的に譲渡から3年以上4年以内となります。

築年数などの制限がないので、家(戸建て)を売却する方にはかなりありがたい特例ですね!

ただ、転居した後に不動産を売却する場合は、転居してから3年という条件は意外に早く経過してしまうものです。

不動産売却は平均でも売り出しから引き渡しまで半年以上かかるので、事前に転居から何年経過したかのチェックを怠らず、しっかり準備をした上で売却することが大切です。

居住用不動産の定義

ここで一度確認したいのが、居住用不動産の定義に関してです。

曖昧な認識しか持っていない方が多いので、しっかり整理をしておきましょう。

居住用不動産を一言でいうと、名義人が“生活拠点”として使用する住宅+敷地を指します。

別荘やセカンドハウスは必ずしも居住用不動産ではないので、注意しましょう。

また、居住用不動産は継続的に住まいとして使用されているかもチェックされます。

親が老人ホームに入って空き家になっている実家などは、3000万円特別控除の適用外になるので注意が必要です。

3000万円特別控除の適用範囲

3000万円特別控除は、居住用不動産の居住部分に対して適用されるものです。

ただ、自営業者など、1階部分を店舗として活用しているケースもあるので注意が必要です。

以下に、ケース別の適用範囲をまとめました。

| ケース | 適用範囲 |

|---|---|

| 店舗と居住部分の兼用住宅 | 居住部分のみ |

| 共同名義の物件 | 各名義人が適用できる |

| 土地と建物が別名義 | 建物部分のみ |

適用範囲に関しては、事前にチェックしておきましょう。

相続物件に3000万円特別控除が適用されるケース

2016年に法改正がおこなわれ、相続地に対しても3000万円特別控除が適用されるようになりました。

特例が適用される相続物件の条件は、以下の通りです。

- 相続または遺贈により取得した家屋・敷地である

- 平成28年(2016年)4月1日~令和5年(2023年)12月31日の間に売却している

- 昭和56年(1981年)以前に建築されている

- 区分所有登記がされていない

- 区分所有登記がされていない

- 相続開始まで被相続人の一人暮らしだった

- 相続開始~3年後の12月31日までに売却している

- 売却代金は1億円以下である

- 売却した家屋・敷地にたいして他の特例控除を利用していない

- 同じ人から相続した別の家屋・土地で同様の特例控除を利用していない

- 親族間売買ではない

共有名義の不動産に3000万円特別控除を適用する際の注意点

共有名義の不動産の場合、3000万円特別控除の適用範囲が少し複雑です。

共有名義の不動産に3000万円特別控除を適用させる場合に抑えておきたいポイントは、以下の2点です。

- 3000万円特別控除の適用は1人ずつとなる(1人につき最大3000万円)

- 3000万円特別控除の枠があまったら、土地部分も控除できる

例えば2人の共有名義人がいる場合、持分の割合に応じて控除額の上限は以下の通り割り振られます。

| 名義 | 譲渡益の分配 | 控除額の上限値 |

|---|---|---|

| 建物・土地ともに2人で共有 | 持分に応じて分配 |

|

| 建物・土地をそれぞれが所有 | 所有している不動産の100%をそれぞれ取得 |

|

| 片方を共有・もう片方を1人が100%所有 | 共有の不動産は持分に応じて分配 |

|

3000万円特別控除と軽減税率は併用できる

不動産売却は、物件の所有年数が何年経ってから売ったかによって、課される税率は変化します。

基本的には築年数が経過するほど物件価値は下がり、それに伴って売却益も低下するので、売り手が滞りなく税金を支払えるように税率は低くなります。

どれくらい不動産を所有していると軽減税率が利用できるかですが、まずは所有期間が5年を超えると住民税と所得税に課される税率が下がり、10年を超えると更に低くなります。

この軽減税率は、3000万円控除を利用しても問題なく利用することができるので、高額になってしまった税金を軽減税率によって下げ、3000万円控除によって無料にするというコンビネーションを使うことができます。

3000万円特別控除を優先して適用させる

ただ、確かに軽減税率はお得ではありますが、他のことを優先してまで適用させたいものではありません。

むしろ、適用させるためには不動産を一定期間所有しなければならないので、価値が下がってしまう危険性のほうが大きいでしょう。

居住用の不動産を売る場合は3000万円も控除してもらえるので、わざわざ税率を下げなくても問題なく3000万円以下の課税額を無料にできます。

あえて期間をおくよりも、むしろ築年数が経たないうちに早期売却することをおすすめします。

3000万円特別控除を適用するための必要書類

3000万円特別控除を利用する際は、必要書類を集めた上で申請しなければいけません。

この時、取得が必要な書類は以下の2点です。

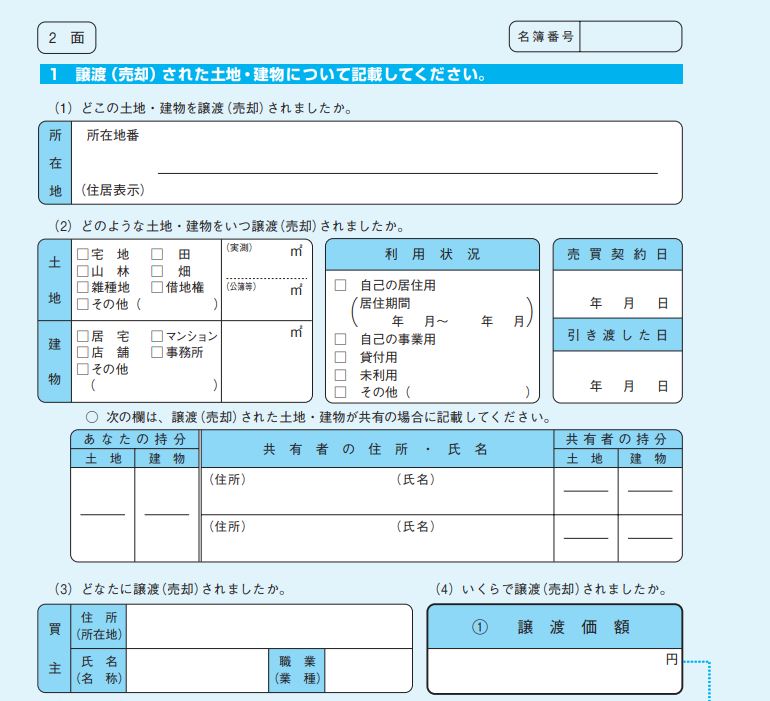

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

- 住民票の写し

このうち、譲渡所得の内訳書は素人では記入が大変なので注意が必要です。

トラブルを避けるためにも、税理士に作成を依頼することをおすすめします。

→譲渡所得の内訳書とは?届く時期と書き方・添付したほうが良い書類を徹底解説相続物件に3000万円特別控除を適用させる際の必要書類

相続物件の場合は、以下5種類の書類提出が必要です。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

- 登記事項証明書

- 被相続人居住用家屋等確認書

- 耐震基準適合証明書または建設住宅性能評価書の写し

- 売買契約書の写し

通常の提出書類に加えて、相続状況が確認できる書類の提出も必要になります。

3000万円特別控除を利用するためには確定申告が必要

譲渡所得税は分離課税という扱いなので、会社員のように会社で給与を天引きされて納付する性質のものではありません。

そのため、会社員であっても確定申告をする必要があります。

確定申告は、不動産売却をした翌年の2月15日~3月15日におこなうのが一般的です。

不動産売却の確定申告は手続きが複雑で、特に未経験のサラリーマンは戸惑うことが多いです。不安な方は以下の記事を参考にすることをおすすめします。

→不動産売却の確定申告は必要?申告の流れ・必要書類の書き方を完全ガイド【決定版】

確定申告の際は、諸経費の計上など、初心者がやるには難しい項目も多数あります。

こうした不明点があまりに多い場合、自力でやってしまうと後でミスに気付くことも多くて危険です。

ミスが怖いと思ったら、税理士に丸投げしてしまうのも一つの手です。

ただ、書類の作成依頼は3~10万円の費用が発生するので、資金の準備は大切です。

3000万円特別控除を利用する際の注意点

3000万円特別控除を利用する際は、いくつかの注意点を抑えておく必要があります。

ここからは、3000万円特別控除を利用する際の注意点を徹底解説していきます。

居住用不動産と認められるか確認する

急な転勤で単身赴任をしている場合などは、家を空ける期間が長期になると居住用不動産と認められない事例も出てきます。

仮住まいや一時的な目的で入居した物件なども3000万円特別控除の対象外なので、この条件は意外に簡単そうに見えて、難しい部分でもあります。

一方、生計を一にする親族が継続して暮らしており、名義人がもともとその家に暮らしていた場合なら、今住んでいなくても3000万円特別控除の対象になります。

親族間売買では控除できない

親子・夫婦といった親族間の売買では、3000万円の特別控除は適用されません。

これは内縁関係の人や親族経営の法人同士など、も含まれます。

親族間売買では関係性が深い故に適正価格より安値で取引がされることもあり、みなし贈与と見なされるケースも多いです。

ここに3000万円特別控除が適用できるとしたら、本人の口ではそうは言わなくても、相続税逃れの為に売却という手段を選んでいる可能性が非常に高いので、適用の対象外としているのです。

ただ、離婚時の財産分与に関しては、配偶者という扱いにはならないので、3000万円特別控除を利用することができます。

→家の財産分与を完全ガイド!移転登記の必要書類や離婚と相続の対応の違い・時効や税金などの注意点を解説

適用から3年間は他の特例を利用できない

3000万円特別控除は利用から3年間は他の特例を適用することはできません。

また、住宅ローン控除や認定長期優良住宅の特別控除などもこの期間内は利用できないので注意しましょう。

その他、「マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用」や「マイホームの買換えやマイホームの交換の特例の適用」を併用することはできません。

賃貸に出していた居住用財産は控除できない

特別控除を利用するには、居住用財産と相続財産のいずれかに該当していなければなりません。

例えば、マイホームから終身利用可能の老人ホームに移って生活することになって、家にはだれも住んでいない状況となれば、家は空き屋扱いになります。

再び居住ことを目的にして、しばらくは賃貸として市場に出しても、売りに出すとき、空き屋の状態で売りに出していると税務署から見なされ、特別控除の利用が認められません。

ただし病気治療等で一時的に家を空けて、完治したら戻ってくるとなれば、「移住用財産」として認められます。

帰る目処がなく、不動産を空き屋にするなら、早々に売却してしまうのが得策です。

居住用不動産は解体しても条件付きで控除できる

不動産を取り壊して更地にした場合、1年以内に売買契約を結ぶことを条件に、住まなくなってから3年目の12月31日までに引き渡しが成立すれば、更地の売買でも特別控除の利用が可能です。

ただし、空き屋とは状況が違う上、賃貸として契約を結べば特別控除の利用そのものができなくなります。

また買換え特例や軽減税率を適用する場合は、不動産を取り壊した年の1月1日時点で所有期間が10年を超えていること、繰越控除などを利用するには、不動産を取り壊した年の1月1日時点で所有期間が5年を超えていることが条件になっています。

3000万円特別控除と併用できる特例控除

特定の条件を満たしたうえで不動産を売却すれば、3,000万円特別控除の利用ができるわけですが、特別控除は他にも種類があり、一定の条件を満たしていれば、3,000万円特別控除と併用が利いて、節税効果を高められます。

ここでは、3,000万円特別控除と併用が利く特別控除を紹介します。

居住用財産の3,000万円特別控除と併用できる特例控除

居住用財産を売却した時に適用される3,000万円特別控除の場合、10年超所有軽減税率の特例と併用が可能です。

この特例は、マイホームの所有期間が10年を超えていた場合、売却時にかかる譲渡所得税を軽減できる特例です。

居住用財産を売却して、3,000万円特別控除を利用してなお、所得がプラスになってしまった場合、売却益6,000万円から3,000万円を差し引いて算出された額に税率をかけることで譲渡取得税が算出されます。

| 課税長期譲渡所得金額 | 所得税 | 住民税 |

|---|---|---|

| 6,000万円までの部分 | 10% | 4% |

| 6,000万円を超える部分 | 15% | 5% |

相続空き家の3,000万円特別控除と併用できる特例控除

亡くなった親族から相続した不動産を売却した場合にも、3,000万特別控除が使用できますが、より節税効果を高めるなら居住用財産売却時に利用できる3,000万円特別控除と住宅ローン控除の2つが併用できます。

居住用財産を売却したときに使用できる特別控除との併用は、相続した空き屋を売却する時と所有する自宅を売却する時に併用が可能となります。

注意すべきは、同年内に売却すれば両物件に控除を適用させられますが、両物件合わせて上限3,000万円になります。

また住宅ローン控除と3,000万円特別控除の併用は、基本併用不可になっていますが、併用不可のケースは、居住用財産を売却した時のみで、相続した空き屋を売却する時は、住宅ローン控除との併用が可能になります。

適用には、以下の条件を満たしておくことが前提になります。

- 自分が住むための住居として物件を購入する

- 床面積が50㎡以上、1/2が居住部分であること

- 新築した日付、または物件取得から半年以内に居住し、控除適用がなされる年の12月31日までに居住すること

- 年収が3,000万円以下

- 居住した年の前後各2年以内に3,000万円特別控除を含めた特例を使用していないこと

- 中古戸建てなら築年数20年以内、マンションなら25年以内であること

- 築年数が20年、25年を超過している場合は、耐震基準証明書・住宅性能評価の2点を受けていること

上記7つの条件を満たしていることが、前提になります。

3000万円控除の条件を満たしている場合は必ず利用しよう

不動産関連のWEBサイトでは、売却時にかかる費用をおさえるさまざまな方法が紹介されています。

たとえば、印紙税を節約するために控えをコピーにする方法などが有名です。

ただ、こうした方法の多くは実践をしても少額の節約にしかならないことが多く、これらに時間を使うのであれば少しでも不動産が高額売却できるようにしたほうがずっと大きな利益を得ることがあります。

ただ、今回紹介した3000万円控除は、他の節約方法とは一線を画すほどお得なもので、大抵の税金は3000万円を下回るので、確実に無料に抑えられる方法になっています。

この控除に関しては、確実に受けることをおすすめします。

当サイトは東晶貿易株式会社が

当サイトは東晶貿易株式会社が